Aucun actionnaire ne peut demander le remboursement anticiper du capital, cependant sous réserves de certaines formalités juridique, le capital d’une société peut-être augmenté ou diminué. Il faudra donc convoquer une assemblée générale extraordinaire, pour modifier les statuts (une AGE). Déposer les nouveaux statuts au greffes du tribunal de commerce et en faire la publication au journal officiel, ce qu’on appelle le JO

Les augmentations de capitales

Elles sont au nombre de deux :

- Augmentation de capital en numéraire

- Par incorporation de réserves

L’augmentation de capital en numéraire

Augmentation de capital, qui sert à se procurer en ressources nouvelles. Les anciens actionnaires ont un droit préférentiel de souscription sur les augmentations de capital. Lorsqu’une société se crée elle Émet des actions avec une valeur de base appelée valeur nominale. Avec le temps, en théorie la valeur de l’action augmente et devient supérieure à la valeur nominale, lorsque la société Émettra des nouvelles actions elle les Émettra à un prix d’émission supérieure à la valeur nominale.

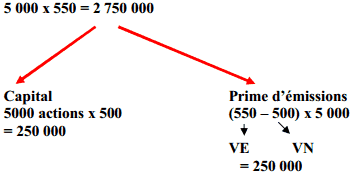

La différence entre le prix d’émission et la valeur nominale représente la prime d’émission

Valeur d’émission – Valeur nominale = Prime d’émission

Lorsqu’une société fait une augmentation de capital, mathématiquement sa valeur diminue, les anciens actionnaires ont donc une action qui vaut moins chère. Pour rétablir l’égalité entre les anciens et les nouveaux actionnaires, on va faire payer un droit d’entrée aux nouveaux actionnaires pour compenser la perte subie par l’ancien actionnaire.

DS = VM avant aug de K – VM après aug de K

Conclusion, le droit de souscription est payé en plus de l’achat des nouvelles actions par le nouvel actionnaire, à l’ancien actionnaire.

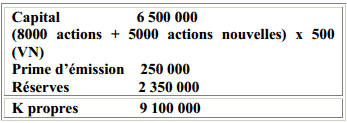

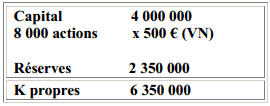

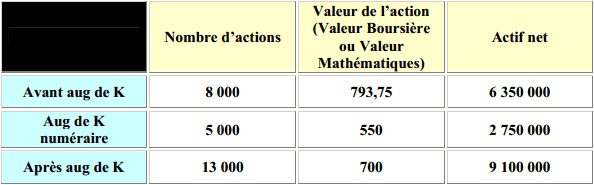

Exemple : Une entreprise a un capital de 4 millions €, c’est-à-dire 8000 actions à 500 € (Valeur nominale), elle décide d’émettre 5000 actions nouvelles de 500 € (Valeur nominale) à 550 € (Valeur d’émission). La part des actionnaires s’élèvent à 2 350 000 €.

Bilan avant l’augmentation de capital

Augmentation de capital

Prix payé par les actionnaires:

Bilan après l’augmentation de capital

Droit de souscription ?

Droit de souscription ?

Droit de souscription = 793,75 – 700 = 93,75 . On constate une perte de 93,75

Rapport d’échange

Le rapport d’échange c’est le rapport entre les actions anciennes (AA) et les actions nouvelles (AN)

8 000 AA ⇒ 5 000 AN

Ce qui implique 8 AA ⇒ 5 AN

Ce qui implique qu’il faut avoir 8 actions pour 5 nouvelles

Gestions des actionnaires

Si 1 actionnaire ancien a 8 Anciennes actions

- Il achète 5 actions nouvelles x 550, il aura 8 + 5 = 13 actions

- Ou il peut vendre 8 DS x 93,75

Si un actionnaire ancien a 6 AA

- Il achète 2 DS x 93,75

- Il achète 5 AN x 550 → Il aura 6 AA + 5 AN = 11 actions

- Ou il vend 6 DS x 550

Nouvel actionnaire

- Il achète 8 DS x 93,75 + il achète 5 AN x 550, il aura 5 actions qu’il aura payé 3 500/5 = 700 → VM après.

Augmentation de capital par in corporation de réserves

Cette augmentation de capital permet de constater l’autofinancement de l’entreprise, la société va donc incorporer un montant de réserve dans le capital, elle Émettra des actions gratuites correspondantes à cette augmentation de capital.

L’ancien actionnaire devra avoir un rapport des changes pour obtenir ces actions gratuites, si ce n’est pas le cas, ils devront payer un droit d’entrée appelé à « droit d’attribution ».

DA = VM avant aug K – VM après aug K

Exemple : Une entreprise a un capital de 5 000 000 €, c’est-à-dire 10 000 actions à 500 €, elle décide d’incorporer 3 000 000 € aux réserves, l’action valait en bourse avant la période d’attribution 960 €

1. Augmentation de capital par incorporation de réserves = 3 000 000 (texte)

2. Nombre d’actions gratuites Émises ?

3 000 000 / 500 = 6 000 actions gratuites

Capital = nombre d’actions x VN

Capital / VN = Nombre d’actions

Bilan:

Rapport d’échange

10 000 AA → 6 000 AG

5 AA → 3 AG

5 DA

Gestion des actionnaires

Si 1 actionnaire a 5 AA

- i. On lui donne 3 AG, et il aura 5 AA + 3 AG

- ii. Il vend 5 DA x 360, il aura 5 actions

Si un actionnaire a 4 AA

- iii. Il achÖte 1 DA x 360 On lui donne 3 AG, il aura 4 + 3 = 7 actions

Nouvelle actionnaires

IL achète 5 DA x 360 On lui donne 3 AG, il aura 3 actions qu’il aura payé 1 800/3 = 600 → VM après

Exercice corrigé sur l’augmentation de capital

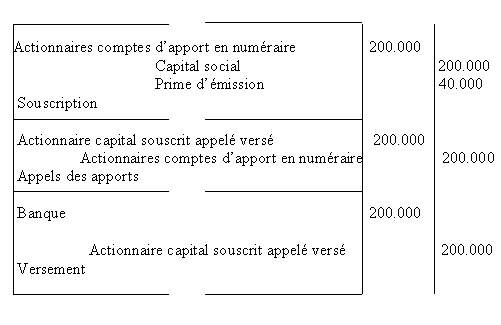

Le 30 avril les actionnaires d’une société anonyme réunis en assemblée générale extraordinaire ont approuvé à l’unanimité les mesures financière suivantes, proposées par conseil d’administration:

A/ le capital social est augmenté de 640.000 F à 800.000 F par émission à 250 F de 800 actions nouvelle de 200 F à libéré en espèces et réservées aux actionnaires anciennes à raison d’une action nouvelle pour quatre ancienne .

On admettra que toutes les actions ont été souscrit et libérées par versement au crédit commercial

B/ le capital social est ensuite porté de 800.000 F à 1200.000 F par incorporation au capital de l’intégralité de la réserve spécial de réevaluation qui s’élève à 218870 F et pour le surplus par un prélèvement sur réserve générale, qui s’élève à 146930 F la date d’augmentation est réalisé en portant la valeur nominale des actions de 200 à 300 F .

Passer au journal les écritures constatant , ces augmentations successives du capital de la société.

Solution:

Situation net avant augmentation :

Capital : 640.000 ( 3200x 200)

Taux d’attribution = 1 /4

Augmentation : 800000 – 640.000 = 160.000

Nombre d’action nouvelles : 160000/200 = 800

Augmentation situation nette = 800 x 250 = 200.000

Capital augmenté : 800 x 200 = 160.000

Prime d’émission : 800x 50 = 40.000

Situation nette après augmentation

Capital social : 800.000 ( 400 x 200)

Prime d’émission : 400.000/840.000

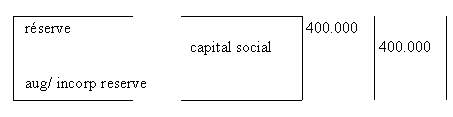

augmentation par incorporation des réserve

augmentation : 1200.000 – 800.000 = 400.000

majoration par action : 400.000/4000 = 100

la valeur avant augmentation : 200

la valeur nominale après augmentation : 200 +100 = 300

la situation nette après 2ème augmentation :

capital social : 1200000 (4000 x300)

prime d’émission : 40.000

1240.000

Imen mezni

Définition de l’augmentation successive du capital s’il vous plaît