L’impôt sur les sociétés (I.S) est un impôt direct qui s’applique obligatoirement à l’ensemble des produits, bénéfices et revenus des sociétés de capitaux et autres personnes morales, et par option aux sociétés de personnes. Institué au Maroc en 1986, l’IS est venu remplacer l’ancien IBP (impôt sur les bénéfices professionnels) qui imposait auparavant indistinctement les bénéfices des personnes physiques et morales.

I. Champ d’application de l’IS:

L’I.S vise essentiellement les bénéfices des entreprises constituées sous forme de sociétés de capitaux : (S.A, S.A.R.L, S.C.A) qui exercent des activités lucratives sur le territoire marocain, quelle que soit leur nationalité.

1. Les personnes obligatoirement imposables :

-les sociétés des capitaux : les sociétés anonymes(S.A), les sociétés à responsabilité limitée (S.A.R.L) et les sociétés en commandite par actions(S.C.A).

-les établissements publics qui exercent une activité industrielle ou commerciale ainsi que ceux qui fournissent des services.

-les autres personnes morales (associations, clubs, groupements) à condition qu’ils se livrent à des activités à but lucratif.

2. Les personnes imposables par option :

Les sociétés de personnes : les sociétés en nom collectif (S.N.C), les sociétés en commandite simple (S.C.S) et les sociétés en participation (S.P) ne comprenant que des personnes physiques.

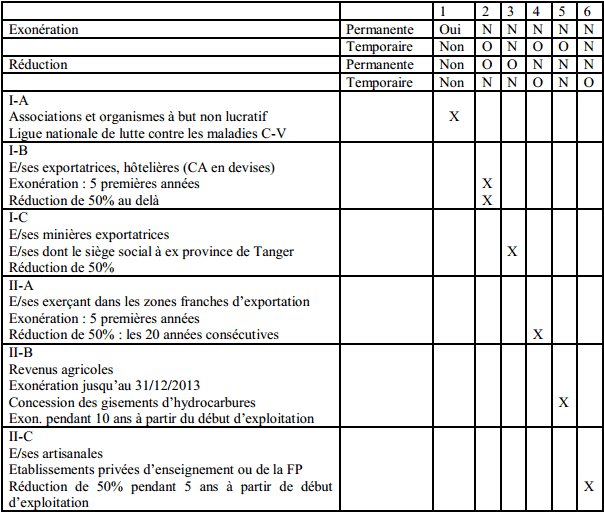

3. Les personnes exonérées :

-les associations, les ligues, les organismes et les fondations à but non lucratif.

-les coopératives marocaines dont le chiffre d’affaires annuel (HT) ne dépasse pas 5.000.000 dh.

-les sociétés qui se livrent à l’élevage du bétail, pour les bénéfices provenant de cette activité.

-les sociétés agricoles, jusqu’au 31 décembre 2013.

-les entreprises exportatrices pendant les 5 premiers exercices d’exportation, suivie d’une imposition permanente au taux réduit de 17,50%.

4. Les personnes hors champ d’application :

-les sociétés en nom collectif, les sociétés en commandite simple et les sociétés en participation lorsque tous les associés sont des personnes physiques sauf le cas ou ces sociétés optent pour leur assujettissement à l’I.S.

-les sociétés immobilières dites transparentes dont l’actif est constitué d’une seule unité de logement occupé par les membres de la société ou d’un terrain destiné à la construction.

II. Base imposable de l’IS:

L’I.S est calculé sur la base du résultat fiscal. Ce dernier s’obtient à partir du résultat comptable qu’on corrige par des réintégrations et des déductions selon la formule ciaprès :

-Résultat comptable = Produits- charges

-Résultat fiscal = Produits imposables – charges déductibles

-Résultat fiscal = Résultat comptable

+ Charges non déductibles (réintégrations)

-Produits non imposable (déductions)

Résultat fiscal = Résultat comptable + Réintégrations – déductions

Le résultat fiscal (RF) est égal au résultat comptable augmenté des réintégrations des charges non déductibles et diminué des produits non imposables (exonérés).

1. Les produits imposables :

Les produits imposables sont déterminés à partir des produits d’exploitation, des produits financiers et des produits non courants.

a. Les produits d’exploitation :

Les produits d’exploitation sont constitués par :

- le chiffre d’affaires comprenant les recettes et les créances acquises se rapportant aux produits livrés, aux services rendus et aux travaux immobiliers réalisés ;

- la variation des stocks de produits ;

- les produits accessoires comprenant les revenus des locations ou de transport, les redevances des brevets, marques ou licences.. ;

- les immobilisations produites par l’entreprise pour elle-même ;

- Les subventions d’exploitation ;

- Les autres produits d’exploitation ;

- les reprises d’exploitation et les transferts de charges.

b. Les produits financiers :

Les produits financiers imposables sont :

- les produits des titres de participation et autres titres immobilisés ;

- les gains de change ;

- les intérêts courus et autres produits financiers ;

- les reprises financières et les transferts de charges.

Remarque :

-les dividendes provenant de la distribution de bénéfice sont incorporés dans les produits financiers de la société bénéficiaire, mais ils bénéficient d’un abattement de 100%.

-les intérêts provenant de placement à revenu fixe doivent être incorporés dans les produits financiers par leur montant brut, la retenue à la source de 20% non libératoire de l’I.S est considérée comme un crédit d’impôt imputable sur l’I.S.

c. Les produits non courants :

Les produits non courants concernent :

- Les produits de cession d’immobilisations ;

- Les subventions d’investissement ou d’équilibre ;

- Les autres produits non courants ;

- Les reprises non courantes et les transferts de charges.

Remarque :

Les plus-values réalisées par l’entreprise suite à la cession ou au retrait de certains éléments de l’actif immobilisé sont imposables.

2. Les charges déductibles :

Pour qu’une charge soit déductible elle doit respecter les 4 conditions suivantes :

- elle doit être engagée pour les besoins de l’exploitation ;

- elle doit être enregistrée en comptabilité ;

- elle doit être engagée au cours de l’exercice ;

- elle doit se traduire par une diminution de l’actif net.

Les charges déductibles comprennent les charges d’exploitation, les charges financières et les charges non courantes.

a. Les charges d’exploitation :

Les charges d’exploitation sont constituées par :

-Les achats de marchandises revendus en l’état et les achats consommés de matières et fournitures ;

-les autres charges externes supportées pour les besoins de l’exploitation, y compris :

- les cadeaux publicitaires d’une valeur unitaire maximale de 100 dh portant soit la raison sociale, soit le nom ou le sigle de la société, soit la marque des produits qu’elle fabrique ou dont elle fait le commerce. Ces cadeaux doivent être distribués aux clients de la société.

- les dons en argent ou en nature octroyés aux associations et aux établissements reconnus d’utilité publique sont déductibles sans limitation du montant octroyé.

- les dons en argent ou en nature octroyés aux œuvres sociales des entreprises publiques ou privées qui sont autorisées par la loi à percevoir des dons sont déductibles dans la limite de 2‰ du chiffre d’affaires (TTC) du donateur.

- les primes relatives à des assurances-vie, contractées au profit de l’entreprise sur la tête de son dirigeant, ne sont pas déductibles au titre des exercices de leur déboursement. Cependant, l’indemnité perçue suite au décès de la personne assurée est imposable sous déduction des primes versées antérieurement.

-les impôts et taxes à la charge de la société, y compris la taxe professionnelle, taxe d’habitation, la vignette…à l’exception de l’I.S, les acomptes et la cotisation minimale ;

-les charges de personnel et les charges sociales y compris :

- les rémunérations des dirigeants sont déductibles à condition qu’ils effectuent un travail effectif rendu dans l’intérêt de l’exploitation. Cependant, les salaires ne correspondant pas à un travail effectif ne sont pas déductibles.

- les tantièmes ordinaires ne sont pas déductibles car ils représentent une participation aux résultats, par contre, les tantièmes spéciaux et les jetons de présence sont assimilés à des salaires et sont donc déductibles.

-les autres charges d’exploitation ;

-les dotations d’exploitation :

On distingue les dotations aux amortissements et les dotations aux provisions :

les dotations aux amortissements :

Elles sont calculées par application des taux indiqués par la loi en adoptant la manière linéaire ou dégressive. Les amortissements sont déductibles à condition qu’ils soient comptabilisés et que les biens amortissables appartiennent à l’entreprise.

-les immobilisations en non valeurs doivent être amortis à taux constant sur cinq (5) ans à partir du premier exercice de leur constatation en comptabilité.

-l’amortissement des véhicules de transport, le taux d’amortissement ne peut être inférieur à 20% par an, et la valeur totale (TTC) fiscalement déductible, répartie sur cinq ans, ne peut être supérieur à 300.000 dh par véhicule. Ne sont pas concernés par ces mesures les véhicules utilisés pour le transport public et les véhicules de transport collectif du personnel de l’entreprise.

les dotations aux provisions :

Les provisions sont destinées à faire face à des charges ou pertes probables. Pour qu’elle soit déductible, la charge objet de la provision doit être nettement précisée et individualisée.

Les provisions pour garanties données aux clients, pour perte de change et pour risque d’incendie ainsi que les provisions pour dépréciation des immobilisations amortissables ne sont pas déductibles.

Si le risque probable ne se réalise pas, la société doit régulariser les provisions constituées en les réintégrant totalement ou partiellement au résultat fiscal.

b. Les charges financières :

Les charges financières déductibles sont :

-les charges d’intérêts versés au titre des emprunts contractés par la société.

Cependant les intérêts rémunérant les comptes courants des associés ne sont déductibles qu’à une triple condition :

*le capital social être entièrement libéré.

*le montant total des comptes courants ne peut excéder le capital social.

*le taux de rémunération ne peut être supérieur au taux autorisé par la loi (taux fixé annuellement par le ministre chargé des finances en fonction du taux d’intérêt moyen des bons du trésor à 6 mois de l’année précédente et publié au B.O en Avril de chaque année).

-les pertes de change : les dettes et les créances libellées en monnaies étrangères doivent être évaluées à la clôture de chaque exercice en fonction du dernier cours de change ;

-les autres charges financières ;

-les dotations financières.

c. Les charges non courantes :

Les charges non courantes concernent :

-les valeurs nettes d’amortissement des immobilisations cédées ;

-les subventions et dons accordés par l’entreprise à certains organismes ;

-les autres charges non courantes sont déductibles à l’exception des amendes, des pénalités et des majorations de toute nature mises à la charge de la société pour infractions aux dispositions légales ou réglementaires.

-les dotations non courantes.

Remarque :

-Ne sont pas déductibles du résultat fiscal qu’à concurrence de 50% de leur montant, les dépenses relatives aux achats de matières et produits, autres charges externes et dons, dont le montant facturé est égal ou supérieur à 10.000 dh et dont le règlement n’est pas justifié par chèque bancaire barré non endossable ou effet de commerce ou virement bancaire ou par procédé électronique.

Cette disposition n’est pas applicable au paiement des impôts et taxes et des charges du personnel ainsi que le règlement des factures à des agriculteurs.

Toutefois, les entreprises qui acceptent les règlements en espèces par ses clients des factures dont le montant dépasse 20.000 dh encourent une amende de 6%.

-le déficit fiscal d’un exercice comptable peut être déduit du bénéfice de l’exercice comptable suivant. En cas de déficit pour que la déduction puisse être opérée en partie ou en totalité, le déficit ou le reliquat peut être déduit des bénéfices des exercices comptables suivant jusqu’au quatrième exercice qui suit l’exercice déficitaire.

Cette limitation de quatre ans ne s’applique pas aux déficits correspondant aux amortissements qui restent déductible sans limitation de délai.

Résultat fiscal net =résultat comptable + réintégrations – déductions – report déficitaire

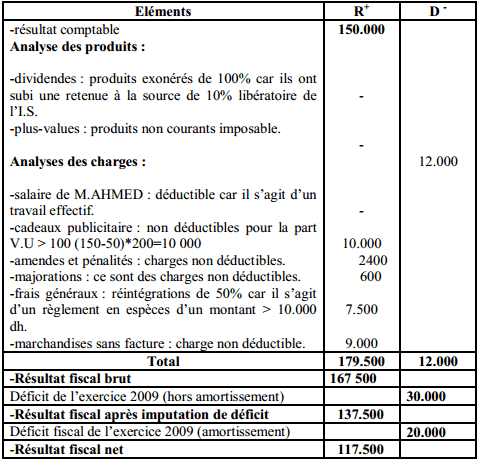

Exemple d’application :

Au titre de l’exercice 2010, l’entreprise DAKOTA dégage un résultat comptable bénéficiaire de 150.000 dh. Les autres informations fiscales sont comme suit :

Pour les produits :

-Elle a reçu 12.000 dh de dividendes pour les titres de participations au capital d’une société.

-Elle réalise une plus value de 25.000 sur la cession d’un matériel.

Pour les charges :

-Salaire de M.AHMED, directeur général : 90.000 dh.

-L’entreprise a distribué 200 cadeaux publicitaires de 150 dh l’unité à ses clients.

-Elle a réglé 2.400 dh d’amendes et pénalités pour infractions au code de la circulation et 600 dh de majoration pour paiement tardif de la TVA due.

-Elle a réglé en espèces une facture des frais généraux montant : 15.000 dh.

-Elle a réglé 9.000 dh de marchandises sans facture.

Travail à faire : Sachant que l’entreprise a dégagé au cours de l’exercice 2009 un résultat fiscal déficitaire de 50.000 dh dont 20.000 dh d’amortissements, calculer le résultat fiscal de l’exercice 2010.

Liquidation de l’impôt sur les sociétés:

L’IS est calculé sur la base du résultat fiscal, cependant son montant ne peut être inférieur, pour chaque exercice, quel que soit le résultat fiscal à une cotisation minimale (C.M).

1. Calcul de l’I.S :

I.S théorique = Résultat fiscal * Taux

-Le taux normal de l’I.S est fixé à 30%.

-En ce qui concerne les établissements de crédit, Bank Al Maghrib, la caisse de dépôt et de gestion ainsi que les sociétés d’assurance, le taux est fixé à 37%.

La loi des finances de 2011 a réduit ce taux à 15% pour les sociétés dont le CA est inférieur ou égal à 3000 000 DH hors taxes.

La loi des finances de 2013 a réduit ce taux à 10% pour les sociétés dont le bénéfice fiscal est inférieur ou égal à 300 000 DH hors taxes.

Exemple :

Prenant les données de l’entreprise DAKOTA.

Travail à faire : Calculer l’I.S théorique pour l’exercice 2010.

Solution :

Calcul de l’I.S théorique pour l’exercice 2010 de l’entreprise DAKOTA

On a R.F net2010 = 117.500 dh.

Donc : I.S théorique2010= R.F * 30% = 117.500 *30% = 35.250 dh.

2. Calcul de la C.M :

La cotisation minimale (C.M) est un minimum d’imposition que les contribuables sont tenus de verser même en l’absence de bénéfice. Le montant de l’I.S dû ne peut être inférieur à la C.M quel que soit le résultat fiscal de l’entreprise.

La base de calcul de la C.M est constituée des produits suivants hors taxe :

-le chiffre d’affaires (C.A) ;

-les produits accessoires (P.A) ;

Les produits financiers (P.F) sauf dividendes ;

Les subventions et dons reçus ;

C.M = (C.A +P.A + P.F + Subventions et dons reçus) * taux

-le taux normal de la C.M est fixé à 0.50%.

-pour les opérations portant sur les produits pétroliers, le gaz, le beurre, l’huile, le sucre, la farine, l’eau et l’électricité, le taux normal est ramené à 0.25%.

-le montant de la C.M ne peut être en tout cas inférieur à 1.500 dh.

-la C.M n’est pas due par des nouvelles sociétés pendant les trois premiers exercices suivant la date du début de leur exploitation.

Exemple :

La base de la cotisation minimale de l’entreprise DAKOTA pour l’exercice 2010 se compose de :

-chiffre d’affaire (HT) : 3.000.000 dh.

-produits accessoires (HT) : 250.000 dh

-produits financiers : 30.000 dh dont 12.000 dh de dividendes

-Subventions reçues : 15.000 dh

Travail à faire : Calculer la C.M de l’entreprise pour l’exercice 2010.

Solution :

Calcul de la C.M pour l’exercice 2010 de l’entreprise DAKOTA

-C.M = (C.A + P.A + P.F +Subventions et dons reçus) * 0.50%

-C.M2010 = (3.000.000 +250.000 + 18.000 +15.000) * 0.50%

-C.M2010 = 3.283.000 * 0.50%

-C.M2010 = 16.415 dh.

Remarque :

La C.M payée au titre d’un exercice déficitaire ainsi que l’excédent de la C.M sur le montant de l’impôt dû au titre d’un exercice donné, sont imputés sur l’excédent de l’impôt dû sur la C.M exigible au titre de l’exercice suivant.

A défaut de cet excédent ou en cas d’un excédent insuffisant, le reliquat de la C.M non imputé peut être déduit du montant de l’impôt dû au titre des trois exercices suivant l’exercice ayant fait l’objet du paiement de la C.M.

3. Calcul de l’I.S dû :

Après avoir calculé l’I.S et la C.M, el convient de déterminer le montant de l’impôt dû au titre de l’exercice comptable. Trois cas peuvent être distingués :

1ercas : si C.M > I.S calculé ; le montant de l’impôt dû = C.M

2éme cas : si C.M < I.S calculé ; le montant de l’impôt dû = I.S calculé

3éme cas : si C.M = I.S calculé ; le montant de l’impôt dû = I.S calculé = CM.

Remarque : Dans tous les cas le montant de l’I.S dû ne peut être inférieur à 1 500 dh.

Exemple :

Prenant les données de l’entreprise DAKOTA.

Travail à faire : Calculer l’I.S de l’entreprise au titre de l’exercice 2010.

Solution :

Calcul de l’I.S pour l’exercice 2010 de l’entreprise KOBA

On a : I.S théorique = 35.250 dh.

-C.M = 16.415 dh.

Puisque l’I.S théorique est supérieur à la C.M, donc : I.S dû2010 = 35.250 dh.

L’entreprise dispose donc d’un excédent de l’I.S sur la C.M de :

-Excédent I.S/C.M = 35.250 -16.415 =18.835 dh.

Paiement et régularisation de l’impôt :

L’impôt sur les sociétés doit être versé spontanément selon un système d’acomptes trimestriels avec régularisation, une fois que le résultat de l’exercice est définitivement connu.

1. Acomptes provisionnels :

L’impôt sur les sociétés est acquitté sous forme de quatre acomptes provisionnels dont chacun est égal à 25% du montant de l’impôt dû au titre de l’exercice précédent et cela avant l’expiration du 3 eme, 6 eme, 9 eme et 12 eme mois à partir du début de l’exercice.

1ér acompte : Avant 31/03

2éme acompte : Avant le 30/06

3éme acompte : Avant le 30/09

4éme acompte : Avant le 31/12

Exemple : L’IS au titre de l’exercice 2009 pour l’entreprise DAKOTA est de 8.000 DH.

Travail à faire : Déterminer le montant des acomptes provisionnels et leurs dates limites de paiement pour l’exercice 2010.

Solution :

Calcul du montant des acomptes pour l’exercice 2010 de l’entreprise DAKOTA.

Puisque l’exercice 2009 est un exercice déficitaire, donc le montant de l’impôt dû est égal au montant de la CM de l’exercice.

– Excédent C.M/I.S = 8.000 – 0 = 8.000 DH.

Cet excédent de la C.M sur l’impôt dû constitue un crédit d’impôt qui doit être imputé sur l’excédent de l’IS sur la C.M au titre de l’exercice 2010.

On a : -IS dû 2009 = C.M 2009 = 8.000 DH.

– Acompte 2010 = IS dû 2009 * 25%

= 8.000 * 25%

= 2.000 DH.

Les dates limites de paiement des acomptes:

– 1er acompte : 2 000 DH à payer avant le 31/03/2010 ;

– 2ème acompte : 2 000 DH à payer avant le 30/06/2010 ;

– 3ème acompte : 2 000 DH à payer avant le 30/09/2010 ;

– 4ème acompte : 2 000 DH à payer avant le 31/12/2010 ;

2-Régularisation de l’IS :

Après la détermination de l’IS dû, on procède à des régularisations. Deux cas à distinguer :

– 1er cas : IS > somme des acomptes, la différence constitue une dette envers l’Etat. Ce reliquat doit être versé à l’Etat avant le 31/mars de l’exercice suivant.

Reliquat = IS dû – Somme des acomptes

– 2ème cas : IS< somme des acomptes, la différence constitue une créance chez l’Etat.

L’excédent de l’impôt versé par la société est imputé d’office sur le premier acompte, et le cas échéant sur les autres acomptes.

Excédent = Somme des acomptes – IS dû.

Remarque : si les 4 acomptes n’ont pas pu absorber cet excédent, le reliquat éventuel est récupéré par la société auprès du ministère des finances avant le 31 janvier.

Exemple : prenant les données de la société DAKOTA pour l’exercice 2010 :

Travail à faire : procéder à la régularisation de l’IS.

Solution : la régularisation de l’IS pour l’exercice 2010 :

On a IS dû2010 : 35250

Excédent2010 IS/CM: 35250 – 16415 = 18835

Excédent2009 CM/IS: 8000 – 0 = 8000

Donc l’excédent de l’IS su la CM réalisé en 2010 est suffisant pour imputer l’excédent de la CM sur l’IS dégagé en 2009 (crédit d’impôt).

L’impôt définitif à payer au titre de l’exercice 2010 sera alors:

– IS 2010 à payer = IS dû 2010 – crédit d’impôt 2009

= 35250 – 8000

= 27250 DH.

– Acomptes provisionnels 2010 = 8000 DH.

Puisque l’IS dû est supérieur à la somme des AP, la société doit verser le reliquat avant le 31/03/2011 :

RAP = ISdû2010 – AP2010

= 35250 – 8000

= 19250 DH.

La société doit aussi verser avant le 31/03/2011 le 1er AP qui est égal :

1er AP = 35250/4 = 8812,50

Le montant total à payer donc avant le 31/03/2011 est 19250+8812,50 = 28062,50 DH.

Sam

Pourquoi est ce que la plus value et les dividendes n’ont pas été déduits ?