L’impôt sur les bénéfices des sociétés (IS) est un impôt direct. Il est dû, de plein droit, par les sociétés de capitaux (SARL et SA) et, sur option, par les SNC. Les SARL à caractère familial peuvent opter pour l’impôt sur le revenu (IR). Il est calculé au taux de 33,1/3 % sur le bénéfice imposable de l’exercice. Les PME peuvent bénéficier d’un taux réduit à 15 %. Certaines opérations relèvent du régime des plus et moins-values professionnelles et peuvent conduire à une imposition à taux réduit.

Le régime de l’impôt sur les sociétés

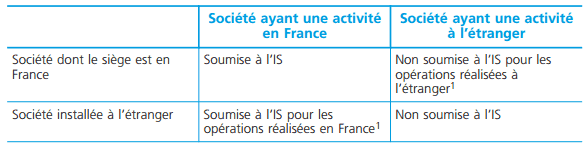

La territorialité de l’IS

(1) Dans le cadre d’établissements autonomes ou par l’intermédiaire de représentants ou si ces opérations forment un cycle commercial complet.

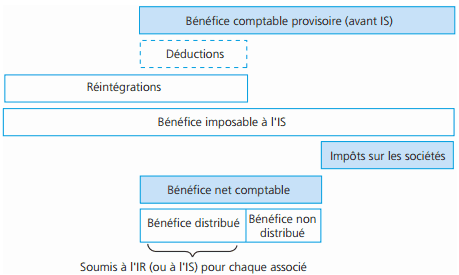

L’assiette de l’impôt sur les sociétés

L’imposition des produits

Tous les produits comptabilisés par une société soumise à l’IS sont normalement imposables. Les règles applicables en matière de BIC sont transposables en matière d’IS . Il y a cependant quelques particularités.

Les produits résultant d’opérations non commerciales

Ces produits normalement comptabilisés sont pris en compte pour la détermination du bénéfice imposable à l’IS (contrairement aux BIC où ils étaient soumis à l’IR au titre de chaque catégorie de revenu). Il s’agit, par exemple, des loyers encaissés ou des revenus mobiliers encaissés.

Les produits financiers

Ces produits regroupent les dividendes encaissés provenant des titres de sociétés françaises soumises à l’IS, ou étrangères, des titres de placement à revenu fixe et les primes de remboursement.

Le régime spécial des sociétés mères et filiales

Pour éviter une double imposition, les dividendes provenant d’une filiale (française ou étrangère) et perçus par la société mère sont imposés au niveau de la filiale ; ne sont pas imposés au niveau de la société mère. Pour bénéficier de ce régime la société mère doit être elle-même soumise à l’IS et sa participation au capital doit être supérieure ou égale à 22 800 000 € ou à 5 % du capital de la filiale. Le dividende net reçu de la filiale devient alors déductible du bénéfice imposable à l’IS, mais une quote-part de frais de gestion égale à 5 % des dividendes reçus majorés des crédits d’impôts correspondants devra être réintégrée.

Les crédits d’impôts sont définitivement perdus. L’option s’exerce filiale par filiale et n’est pas obligatoire.

La déductibilité des charges

Les conditions de déductibilité des charges sont identiques à celles des BIC . Il y a quelques particularités.

Les impôts et taxes

L’IS ainsi que la contribution d’IS, l’impôt sur le revenu et la taxe sur les véhicules de tourisme des sociétés (TVTS) sont des charges non déductibles à réintégrer. Depuis 2006, l’IFA est un impôt calculé sur le chiffre d’affaires qui dépasse 400 000 eHT. C’est une charge déductible du revenu imposable.

Les rémunérations versées aux dirigeants

Les rémunérations des dirigeants (contrairement aux entreprises soumises aux BIC) sont normalement déductibles à la double conditions qu’elles correspondent à un travail effectif et que leur montant ne soit pas excessif par rapport au service rendu.

Les indemnités et allocations pour frais

Les jetons de présence

Les administrateurs ainsi que les membres du conseil de surveillance perçoivent des jetons de présence à titre de rémunérations pour leur participation aux conseils. La déduction de ces jetons de présence est fiscalement limitée : pour les entreprises de moins de 5 salariés à 457 € par membre du conseil ; pour les autres entreprises : les jetons déductibles sont égaux à 5 % de la moyenne annuelle des rémunérations brutes multipliée par le nombre de membres du conseil.

Pour les entreprises de 200 salariés et moins : on prend la moyenne des rémunérations brutes des 5 salariés les mieux rémunérés. Pour les entreprises de plus de 200 salariés : on prend la moyenne des rémunérations brutes des 10 salariés les mieux rémunérés.

Les intérêts des comptes courants d’associés

Comme dans les entreprises soumises aux BIC, les associés des sociétés soumises à l’IS peuvent laisser des sommes leur appartenant en comptes courants rémunérés. Les intérêts de ces comptes courants sont déductibles du bénéfice imposable s’ils répondent aux mêmes conditions que celles fixées en matière de BIC.

ABDELMOUTTALIB DAIFB

MERCI BQP POUR LE COURS LE CHAMP D APPLICATION DE L IMPOT SUR LES SOCIETES

ABDELMOUTTALIB DAIF

svp comment telecharger les contenent des cours