La masse salariale constitue l’élément central du contrôle de gestion sociale. Le contrôle et le pilotage des rémunérations de l’entreprise s’avèrent indispensables. En effet, la masse salariale constitue une partie prépondérante des frais généraux. Étant donné son inertie et les contraintes réglementaires s’y afférant, il faut savoir la contrôler.

Définition de la masse salariale

Tout d’abord, définissons ensemble la masse salariale. La masse salariale représente la somme des rémunérations que paie une entreprise. Le montant et les composantes de la masse salariale diffèrent selon le contexte dans lequel on la définit.

Masse salariale sociale

La donnée la plus facilement accessible réside dans la Déclaration Sociale Nominative (DSN).

Cette déclaration permet aux organismes sociaux de vérifier les montants versés et d’attribuer les droits des salariés, de pré-remplir la déclaration d’impôts sur le revenu, d’établir les listes électorales pour les conseils de prud’hommes et d’élaborer des données statistiques de l’INSEE.

La DSN s’avère une source pertinente d’information pour le contrôle de gestion sociale.

La masse salariale, selon la définition de la DSN, consiste en la totalité des salaires bruts soumis aux cotisations de Sécurité sociale. Cette définition exclut donc les charges patronales.

Masse salariale comptable

Les charges inhérentes à l’entreprise se trouvent dans la classe 6 du plan comptable. Les charges comprennent les sommes ou valeurs à verser en contrepartie de marchandises, approvisionnements, travaux et services consommés par l’entreprise ou en vertu d’une obligation légale.

Les charges doivent être exposées dans l’intérêt de l’entreprise et justifiées. La masse salariale, selon la définition utilisée en comptabilité, concerne alors les charges de personnel, à savoir les rémunérations du personnel, les charges sociales ainsi que les provisions (congés payés, indemnités de départ à la retraite…).

Les comptes de la classe 64, charges de personnel (hors dirigeant-exploitant), sont les suivants:

| Numéro de compte | Numéro de sous-compte | Désignation |

| 641 | Rémunération du personnel | |

| 6411 | Salaires, appointements | |

| 6412 | Congés payés | |

| 6413 | Primes et gratifications | |

| 6414 | Indemnités et avantages divers | |

| 6415 | Supplément familial | |

| 645 | Charges de Sécurité sociale et de prévoyance | |

| 6451 | Cotisations à l’URSSAF | |

| 6452 | Cotisations aux mutuelles | |

| 6453 | Cotisations aux caisses de retraite | |

| 6454 | Cotisations à Pôle emploi | |

| 6458 | Cotisations aux autres organismes sociaux | |

| 647 | Autres charges sociales | |

| 6471 | Prestations directes | |

| 6472 | Versement aux comités d’entreprise et d’établissement | |

| 6473 | Versement aux comités d’hygiène et de sécurité | |

| 6474 | Versement aux autres œuvres sociales | |

| 6475 | Médecine du travail, pharmacie | |

| 648 | Autres charges de personnel |

Les comptes de la classe 63 (impôts, taxes et versements assimilés) représentent des charges assises sur les rémunérations et à la charge de l’employeur. Ces impôts et taxes représentent des versements obligatoires à l’État et aux collectivités locales pour subvenir aux dépenses publiques ou pour financer des actions d’intérêt économique ou social.

Le compte 63 répertorie quatre types de charges:

– taxe sur les salaires pour les entreprises exonérées de TVA;

– taxe d’apprentissage;

– participation des employeurs à la formation professionnelle continue;

– cotisation pour l’effort de construction.

Ces dépenses libératoires s’effectuent directement par l’entreprise ou par l’intermédiaire d’organismes mandatés par l’État.

Les comptes de la classe 62 et plus particulièrement le compte 621 (personnel extérieur à l’entreprise) intègrent notamment les frais du personnel intérimaire qui n’est pas lié par un contrat de travail à l’entreprise. Le compte 62 répertorie également les honoraires versés à des entreprises sous-traitantes en contrepartie d’une prestation réalisée en toute indépendance liée à un savoir-faire.

L’étude du compte 62 permettra d’obtenir une vision exhaustive du coût de travail. En effet, il n’est pas rare qu’une entreprise décide de sous-traiter une activité considérée en dehors de son cœur de métier, afin de recourir à des experts, de bénéficier de flexibilité et parfois de baisser les coûts.

Le personnel intérimaire constitue une variable d’ajustement en cas de forte hausse ou baisse de l’activité de l’entreprise. Les intérimaires et sous-traitants font parfois office de vase communicant avec la masse salariale, masse salariale qui baisse et s’accompagne d’une hausse de personnel externe à l’entreprise. Afin d’obtenir une vision exhaustive de la main-d’œuvre affectée à l’entreprise, il s’avère judicieux d’inclure ces deux paramètres. Nous étudierons plus particulièrement le coût du personnel intérimaire.

Le coût des ressources du travail

La masse salariale budgétaire se rapproche de la masse salariale comptable, mais ne comprend pas les provisions. Nous allons maintenant définir ensemble les notions clés de la masse salariale budgétaire. La masse salariale se compose d’éléments permanents, variables et exceptionnels.

Les éléments permanents de la masse salariale

Les éléments permanents de la masse salariale représentent des charges récurrentes qui seront réglées quel que soit le contexte dans lequel évolue le salarié ou l’entreprise (performance du salarié, chiffre d’affaires, investissement technologique, changement de réglementation, etc.).

Les éléments permanents de rémunération s’intègrent dans les charges fixes de l’entreprise, charges de structure liées au bon fonctionnement de l’entreprise. Leur montant ne dépend pas du volume d’activité. Les charges fixes s’appliquent, quel que soit le niveau des ventes ou l’ampleur de la production.

Les salaires bruts de base

Les salaires bruts de base représentent la composante essentielle de la masse salariale. La somme de tous les salaires bruts de l’entreprise ou de l’unité pendant une période donnée, par exemple un an, permet de prendre en compte tous les événements qui ont pu impacter la masse salariale à la hausse ou à la baisse, tels que les augmentations de salaire, les départs et arrivées…

Comme point de repère, le salaire brut de base d’un salarié est fixé dans le contrat de travail au moment de l’embauche. Lors du recrutement, la négociation du salaire annuel brut de base répond à de multiples critères.

Du point de vue de l’entreprise, le chargé de recrutement s’appuiera sur des enquêtes de salaire relatives au poste proposé, sur le budget décidé par la direction et sur l’équité salariale interne à l’entreprise. L’entreprise devra trouver un équilibre entre nécessité de compétitivité externe afin d’attirer les meilleurs talents, et cohérence interne. De son côté, le candidat se référera à son salaire précédent, à son objectif personnel de rémunération et au salaire pratiqué au sein de son réseau professionnel métier. Le salaire d’embauche s’avère déterminant dans la mesure où il représente une charge fixe pour l’entreprise non négligeable, un engagement sur le long terme, et conditionnera les évolutions salariales futures.

De ce salaire brut de base, le salarié paiera des contributions sociales qui lui seront déduites. Les cotisations sociales salariales qui seront déduites du salaire brut de base sont les suivantes :

- Assurance maladie, maternité, invalidité

- Assurance vieillesse

- Assurance chômage

- Retraite complémentaire ARRCO (Association pour le Régime Complémentaire de la Retraite des salariés)

- Retraite complémentaire AGIRC (Association Générale des Institutions de Retraite des Cadres), le cas échéant

- AGFF (Association pour la Gestion du Fonds de Financement)

- CET (Contribution Exceptionnelle et Temporaire)

- APEC (Association pour l’Emploi des Cadres), le cas échéant

- Prévoyance, le cas échéant

- Complémentaire santé

- CSG (Contribution Sociale Généralisée) – CRDS (Contribution de Remboursement à la

- Dette Sociale)

Le salaire brut de base se calcule de manière forfaitaire ou proportionnellement au temps de travail.

Le temps partiel introduit de la souplesse dans le pilotage du temps de travail dans les entreprises, notamment dans les secteurs d’activité où la gestion du planning s’avère épineuse. Le temps partiel est très fréquent dans les secteurs d’activité où la flexibilité du travail est la clé du succès, comme la restauration rapide.

La loi n° 2013-504 du 14/06/2013 relative à la sécurisation de l’emploi instaure un nouvel équilibre entre la sécurité nécessaire pour les salariés et les possibilités d’adaptation indispensables aux entreprises. Cette loi réglemente désormais le temps partiel en instaurant une durée minimale de 24 heures par semaine depuis le 1er juillet 2014. Toutefois, une convention collective étendue pourra déroger à cette règle sous réserve de consentir des garanties aux salariés.

Le salarié pourra demander par écrit, sous réserve de motiver sa décision, à travailler moins de 24 heures. Un salarié à temps partiel trouvera son salaire brut de base calculé au prorata de son temps de présence.

Exemple : Un salarié précédemment à temps plein demande à bénéficier d’un congé parental à temps partiel, au 4/5e (jour de repos le mercredi). Sa rémunération proratisée s’élèvera à 80 % du salaire brut de base initial.

Salaire mensuel brut de base: 2000 €

Salaire mensuel brut proratisé: 2000 € x 80 % = 1600 €

Les primes permanentes

Nous entendons par primes permanentes les primes qui évoluent au même rythme que le salaire de base ou qu’un salaire conventionnel.

La prime d’ancienneté :

La prime d’ancienneté se montre la prime permanente la plus répandue au sein des entreprises. La prime d’ancienneté récompense la fidélité du salarié dans son entreprise ainsi que l’acquisition d’une expérience et d’un savoir faire. La prime d’ancienneté constitue pour les salariés un élément accessoire du salaire, garanti et non négligeable.

Aucun article du Code du travail ne prévoit le versement d’une prime d’ancienneté. Les salariés reçoivent une prime d’ancienneté en application d’une convention collective (il en existe plus de 700 en France!), d’un accord d’entreprise ou d’un usage. Il s’agit d’un acquis social qui se trouve très rarement remis en question par les partenaires sociaux.

Les partenaires sociaux négocient des conventions collectives qui viennent compléter le droit du travail. Celles-ci couvrent l’ensemble des conditions d’emploi, de formation professionnelle et de travail, ainsi que les garanties sociales.

La prime d’ancienneté représente un des sujets de négociation des partenaires sociaux. La prime d’ancienneté correspond habituellement à un pourcentage du salaire minimum conventionnel, qui évolue en fonction du nombre d’années de service, avec un plafond. Cette prime n’opère pas de distinction liée à la performance. Elle est automatique dans la mesure où tous les salariés remplissant les conditions prévues dans la convention collective perçoivent la prime d’ancienneté.

Exemple : La convention collective des hôtels, cafés et restaurants a institué une prime liée à la réduction du taux de TVA le 1er juillet 2009. Dès un an d’ancienneté, et sous réserve que le taux de TVA n’augmente pas, le salarié perçoit annuellement 2 % de son salaire de base annuel dans la limite de 500 € par an.

La convention collective de la métallurgie région parisienne (non-cadres) prévoit le versement d’une prime d’ancienneté à partir de trois ans d’ancienneté au sein de l’entreprise.

La convention collective du transport aérien – personnel au sol – prévoit une prime d’ancienneté dès un an de présence dans l’entreprise pour le personnel non-cadre. La disposition a été supprimée pour les personnels cadres en 2002.

Les partenaires sociaux au sein des conventions collectives ont généralement négocié une prime d’ancienneté basée sur le salaire minimum conventionnel lié au coefficient hiérarchique. Certains accords d’entreprise ou usages instituent des primes d’ancienneté plus favorables, basées sur le salaire brut de base.

Cette prime d’ancienneté peut être plafonnée à un nombre d’années d’ancienneté. Il faut remarquer que la prime d’ancienneté se verse au salarié à la date anniversaire de son entrée dans l’entreprise, ce qui implique une évolution individualisée pour chaque salarié. Il faudra prêter attention à cette variable qui se modifie tout au long de l’année pour l’ensemble des collaborateurs.

Selon le paramètre pris en compte dans le calcul de la prime d’ancienneté, la variable dépendra des décisions de l’entreprise ou des négociations de branche. Le poids de la prime d’ancienneté dans les coûts salariaux peut s’avérer conséquent. Il participera à l’augmentation du coût d’emploi en lien avec le nombre d’années d’expérience de ses salariés.

Exemple : La convention collective nationale de la publicité prévoit le versement d’une prime d’ancienneté de 3 % à partir de trois ans d’ancienneté révolus, majorée de 1 % par an avec un maximum de 15 % (IDCC 86).

« Les salariés recevront une prime dite « d’ancienneté » selon leur ancienneté acquise au sein de l’entreprise ou reprise par celle-ci en cas de disposition particulière de leur contrat de travail.

Cette prime devra être distinguée parmi les éléments constitutifs du salaire réel et s’ajouter à ceux-ci. Cette prime d’ancienneté sera calculée et payée chaque mois sur la base des niveaux mensuels de salaires minima conventionnels correspondant à la qualification des intéressés tels que définis à l’annexe II de la convention collective. »

Un afficheur de mobilier urbain est embauché depuis le 1er juin 2014 en tant qu’employé, niveau 1.3 de ladite convention collective. Le 1er juin 2017, il bénéficiera d’une prime d’ancienneté de 3 % du salaire minimum conventionnel correspondant au niveau employé 1.3. Cette prime d’ancienneté lui sera versée mensuellement et se rajoutera au salaire brut mensuel de base sur le bulletin de paie.

L’afficheur de mobilier urbain touche 2 450 € brut par mois. Le salaire minimum conventionnel de cette catégorie s’élève à 1 501 € brut/mois. Avec 3 ans d’ancienneté, le salarié percevra une prime mensuelle de: 1 501 € x 3 % = 45,03 € brut.

Les autres primes

D’autres primes peuvent être versées de manière permanente. Leur origine provient des conventions collectives, d’accords d’entreprise ou d’usages. Les primes sont liées aux conditions de travail, à la situation du salarié ou observent comme objectif de stimuler la performance. Les primes les plus répandues sont listées ci-dessous:

Prime d’assiduité

Une prime d’assiduité récompense la présence régulière d’un salarié, afin de l’inciter à ne pas s’absenter. L’absentéisme coûte cher à l’entreprise (paiement éventuel d’un complément de salaire, désorganisation du service, mécontentement des collèges de travail…). Cette prime se calcule en pourcentage du salaire de base ou s’élève à un montant fixe. La prime d’assiduité sera réduite ou supprimée en cas d’absence du salarié.

Mise en pratique Société CALTEX

L’entreprise CALTEX est une usine d’assemblage automobile. Afin de lutter contre l’absentéisme sur les chaînes de montage, elle a institué une prime d’assiduité. Les règles sont les suivantes: si le salarié s’absente moins de cinq jours ouvrés dans l’année, hors absences assimilées à du temps de travail effectif (accident du travail/maladie professionnelle, congés payés/ RTT, congé maternité/paternité/enfant malade), il bénéficiera d’une prime de 200 € brut versée en janvier de l’année N +1.

Prime liée aux contraintes du poste

Une prime de poste compense les sujétions liées à la tenue d’un poste. Les primes pour travail posté rémunèrent les contraintes liées au rythme de travail imposé à toute une équipe. Par exemple, la chaîne de production impose un rythme de travail pour tous les ouvriers présents dans l’atelier.

La prime d’astreinte rémunère le salarié qui, en dehors de ses horaires de travail, se rend disponible selon les nécessités du service. Il ne s’agit ni d’un temps de repos ni d’un temps de travail effectif. Les sollicitations pendant ces heures d’astreintes revêtent plusieurs formes: soit une intervention à distance par téléphone ou par ordinateur depuis son domicile, soit un déplacement sur le lieu de travail. La contrainte d’astreinte s’indemnise, que le salarié soit contacté ou non par l’entreprise.

Exemple: Un salarié se trouve d’astreinte auprès de son usine de production. L’astreinte se déroule le week-end, pendant un fuseau horaire de huit heures. Il perçoit une indemnité d’astreinte de 20 € brut. S’il avait été appelé pendant cette astreinte ou s’il avait dû se déplacer, ce temps aurait été considéré comme du temps de travail effectif et aurait été rémunéré au taux horaire habituel.

Prime de 13e mois

Le salaire mensuel brut se règle les douze mois de l’année. Une convention collective, un accord d’entreprise ou un usage peuvent prévoir le versement d’un mois supplémentaire. La prime de 13e mois se calcule au prorata du temps de présence du salarié dans l’entreprise.

La convention collective du transport aérien – personnel au sol prévoit le versement d’une gratification annuelle (prime de fin d’année), dont les modalités sont déterminées au sein de chaque entreprise. Elle est au minimum égale à un mois de salaire. Certaines entreprises versent également une prime de 14e mois.

La convention collective du commerce de détail et de gros à prédominance alimentaire prévoit le versement d’une prime annuelle dès un an d’ancienneté, égale au mois de salaire de novembre.

Prime de vacances

Plusieurs conventions collectives ont créé des primes destinées à couvrir les dépenses supplémentaires liées aux congés payés, dans le but de favoriser le pouvoir d’achat.

La convention collective Syntec prévoit le versement d’une prime de vacances égale à 10 % des indemnités de congés payés constatés au 31 mai. Cependant, toute prime versée au salarié entre le 1er mai et le 31 octobre viendra diminuer cette prime de vacances.

Exemple : Un cadre débutant dans une société de services informatique est payé 2600 € brut par mois. Il a pris ses 25 jours de congés payés et a perçu une indemnité de congés payés de 3000 € au cours de l’année. Sa prime de vacances s’élèvera à 300 € bruts (10 % x 3000 €).

La convention collective des ouvriers du bâtiment verse une prime de vacances pour tous les salariés ayant travaillé à temps plein sur une année, égale à 30 % des indemnités congés payés sur la base de quatre semaines de congé.

Les charges sociales patronales

Les charges sociales patronales sont assises sur la rémunération brute. Le salaire de base, les primes permanentes et les heures supplémentaires contractualisées constituent la rémunération brute.

Dans cette rémunération brute, seront intégrés les avantages en nature. Selon l’URSSAF (Union de Recouvrement des charges de Sécurité Sociale et des Allocations Familiales), les avantages en nature sont constitués par la fourniture par l’employeur à ses salariés d’un bien ou service. La mise à disposition peut être gratuite ou moyennant une participation du salarié inférieure à leur valeur réelle.

Ils permettent aux salariés de faire l’économie de frais qu’ils auraient dû normalement supporter comme par exemple un logement, une voiture, des repas… Ils sont dès lors soumis à cotisations selon le barème fixé par l’URSSAF et mis à jour tous les ans.

L’avantage en nature doit figurer sur le bulletin de paie. Il sera indiqué au niveau du salaire brut pour être soumis à cotisations. Après détermination du salaire net imposable, il sera déduit du salaire net à verser au salarié.

Cette définition n’est pas exclusive, étant entendu que d’autres éléments variables et exceptionnels (que nous aborderons dans les prochains chapitres) entrent également dans l’assiette de cotisations sociales patronales.

Dans l’exercice budgétaire, il peut s’envisager d’imputer un pourcentage forfaitaire des charges sociales patronales, éventuellement calculées par catégorie. Ce mode de calcul permet d’effectuer des simulations plus facilement, notamment lors des révisions budgétaires. Les charges sociales patronales sont décrites ci-dessous:

| Organisme collecteur | Cotisations payées par l’entreprise sur la rémunération brute |

| URSSAF | Assurance maladie, maternité, invalidité |

| URSSAF | Assurance vieillesse |

| URSSAF | Allocations Familiales |

| URSSAF | Accident du Travail |

| URSSAF | Taxe sur les transports |

| URSSAF | FNAL (Fonds National d’Aide au Logement) |

| URSSAF | Forfait social, le cas échéant |

| URSSAF | Contribution Solidarité Autonomie |

| URSSAF | Pénibilité de base |

| Pôle emploi via URSSAF | AGS (Association pour la Gestion du régime) |

| Pôle emploi via URSSAF | Assurance chômage |

| Caisses de retraite complémentaire | Retraite complémentaire ARRCO (Association pour le Régime Complémentaire de la Retraite des salariés) |

| Caisses de retraite complémentaire | Retraite complémentaire AGIRC (Association Générale des Institutions de Retraite des Cadres), le cas échéant |

| Caisses de retraite complémentaire | AGFF (Association pour la Gestion du Fonds de Financement) |

| Caisses de retraite complémentaire | CET (Contribution Exceptionnelle et Temporaire) |

| Caisses de retraite complémentaire | APEC (Association pour l’Emploi des Cadres), le cas échéant |

| Assureur | Prévoyance, le cas échéant |

| Assureur | Complémentaire santé |

| OPCA | Taxe d’apprentissage |

| OPCA | Taxe sur la formation professionnelle |

| Trésor public | Effort de construction |

| Comité d’entreprise | Versement au comité d’entreprise : frais de fonctionnement, le cas échéant |

| Comité d’entreprise | Versement au comité d’entreprise: œuvres sociales, le cas échéant |

Les charges sociales sont généralement assises sur la totalité ou une portion de la rémunération brute. Nous distinguons la rémunération des cadres de celle des non-cadres. La rémunération brute mensuelle du salarié cadre se ventile en plusieurs parties :

- Tranche A (plafond de la sécurité sociale): rémunération jusqu’à 3 269 €/mois en 2017.

- Tranche B: rémunération de 1 à 4 plafonds de la sécurité sociale (de 3 269 € à 13 069 € en 2017).

- Tranche C: rémunération de 4 à 8 plafonds de la sécurité sociale (de 13 069 € à 26 138 € en 2017).

Mise en pratique :

Le chef de service informatique, cadre, gagne 6 800 € brut/mois. Quel est le montant des différentes tranches de salaire?

| Tranche A | Tranche B |

| 3 269 € | 6 800 € – 3 269 € = 3 531 € |

Total du salaire = 6 800 €

La rémunération brute mensuelle du salarié non-cadre se ventile en deux parties :

- Tranche 1 (plafond de la sécurité sociale): rémunération jusqu’à 3 269 €/mois en 2017.

- Tranche 2: rémunération de 1 à 3 plafonds de la sécurité sociale (de 3 269 € à 9 807 € en 2017).

Mise en pratique :

Un agent de change confirmé, non-cadre, gagne 3 450 € brut/mois. Quel est le montant des différentes tranches de salaire?

| Tranche 1 | Tranche 2 |

| 3 269 € | 3 450 € – 3 269 € = 181 € |

Total du salaire = 3 450 €

De ces charges sociales patronales pourront se déduire les réductions de charges accordées par le gouvernement.

La réduction de charge patronale sur les bas salaires (dite réduction Fillon) se trouve très souvent utilisée par les entreprises. Il s’agit d’aider financièrement les entreprises qui emploient des salariés peu qualifiés, à un salaire situé entre le SMIC et 1,6 SMIC.

En 2017, le SMIC mensuel s’élève à 1 480,27 € brut. Par conséquent, la réduction Fillon s’applique de manière dégressive aux salaires situés entre 1 480,27 € et 2 368,43 € brut/mois.

L’augmentation des taux de charge ou bien de l’assiette sur laquelle est assise la charge sociale impactera les dépenses de l’entreprise.

Les charges sociales qui ont le plus varié ces dernières années sont les charges sociales liées aux retraites. De plus, les plafonds servant de base aux cotisations augmentent tous les ans: plafond de la Sécurité sociale (tranche A), cotisations mutuelle et prévoyance.

Dans l’exercice budgétaire, il sera nécessaire de prévoir une augmentation des charges patronales.

Les éléments variables de la masse salariale

Les éléments variables de la masse salariale sont prévisibles. Cependant, le montant et le seuil de déclenchement du versement répond à des critères précisés par l’entreprise.

Part variable ou bonus

Le contrat de travail peut prévoir le versement d’une part variable, plus communément appelé bonus. Le bonus sera versé en fonction de critères d’éligibilité, déterminés librement par l’entreprise. Ces critères consistent à atteindre des objectifs fixés collectivement et/ou individuellement.

Par conséquent, le montant des bonus dépend des résultats de la performance de l’entreprise et/ou du salarié et du mode de calcul de celui-ci. Si les critères d’objectifs ne sont pas atteints, aucune rémunération variable ne sera versée.

Exemple de politique de bonus d’une entreprise, pour tous les managers : Vous bénéficierez du programme de bonus des « managers » de la société.

Votre bonus sera lié à la réalisation :

- d’objectifs économiques collectifs : Les objectifs sont déterminés par la direction générale chaque année. De plus, la direction générale détermine le niveau de l’objectif à réaliser au minimum selon la stratégie d’entreprise.

- d’objectifs individuels : Les objectifs sont fixés avec le responsable hiérarchique direct chaque année.

Le paiement du bonus est subordonné à une condition: l’atteinte de l’objectif minimum collectif de la société. En effet, la somme des efforts de chaque individu et de chaque fonction participe à la performance de l’entreprise. Par conséquent, la société ne distribuera un bonus que si l’objectif économique collectif minimum que l’entreprise a fixé est atteint, quelles que soient vos performances individuelles.

Dans le cas où cet engagement est atteint, votre bonus annuel s’élèvera au maximum à 10 % de votre salaire annuel brut de base. La rémunération variable contribue à la motivation des salariés. Le bonus récompense les salariés les plus performants et leur assure une rémunération compétitive, indispensable pour conserver ses meilleurs talents.

Les salariés éligibles à la part variable dépendent de la politique d’entreprise :

- Système lié au métier : les commerciaux représentent le métier le plus répandu à être motivé à la réalisation d’objectifs quantitatifs, par exemple le chiffre d’affaires.

- Système lié à la fonction : les managers ou dirigeants disposent d’autonomie dans leur prise de décision et contribuent ainsi plus fortement à la performance de l’entreprise.

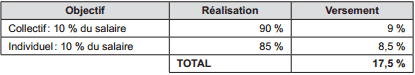

Objectifs collectifs : L’entreprise a réalisé des bénéfices et a augmenté son chiffre d’affaires de 2 %. Les objectifs collectifs sont remplis à 90 %.

Objectifs individuels: Le manager a développé la standardisation des processus achats et a permis de réduire les coûts d’achats de service de 10 %. Ses objectifs individuels sont remplis à 85 %.

Le manager achats percevra le bonus suivant :

La masse salariale intègre les éléments de bonus.

Heures supplémentaires

La variation d’activité d’une entreprise nécessite parfois que des salariés effectuent des heures supplémentaires par rapport à leur horaire habituel de travail. Il peut s’agir d’heures complémentaires pour les salariés à temps partiel ou d’heures supplémentaires pour les salariés à temps plein.

Les heures supplémentaires s’effectuent à la demande de l’employeur et se rémunèrent avec des majorations, en fonction du nombre d’heures concernées et des accords de branche ou d’entreprise signés.

En l’absence d’accord de branche ou d’accord d’entreprise, le taux de majoration s’élève à 25 % pour les huit premières heures supplémentaires et à 50 % au-delà. L’accord de branche ou d’entreprise ne peut prévoir une majoration inférieure à 10 %.

Les éléments exceptionnels de la masse salariale

Les éléments exceptionnels de la masse salariale se constituent, comme leur nom l’indique, d’événements qui ne sont pas prévisibles. Cependant, dans un exercice budgétaire, il est nécessaire de prévoir, même l’imprévisible!

Primes exceptionnelles

Le pouvoir de gestion de l’entreprise laisse une grande liberté dans le choix de versement d’une prime, à la fois dans le public concerné et dans ses règles et/ou montant.

Une prime occasionnelle peut s’avérer individuelle ou collective.

L’employeur, qui souhaite récompenser les très bons résultats de ses équipes dans un contexte difficile, peut octroyer une prime exceptionnelle forfaitaire, à chaque salarié concerné.

Un accord d’entreprise avec un volet social peut prévoir le versement d’une prime pour événements familiaux.

La convention collective des banques prévoit le versement de primes de diplômes afin d’encourager la formation continue au sein des entreprises et surtout l’évolution professionnelle. Le salarié qui obtient une licence professionnelle sera gratifié de 1700 € brut.

Les primes sont assimilées à un salaire, et par là même assujetties aux charges sociales.

Les indemnités

La rupture du contrat de travail entraîne le versement d’indemnités, en fonction du motif du départ.

Quand le salarié quitte l’entreprise du fait d’une décision de gestion de l’entreprise, le coût de sortie consiste en:

- solde de congés payés;

- indemnité de licenciement ou indemnité de rupture conventionnelle;

- indemnité de dispense de préavis, le cas échéant;

- transaction, le cas échéant;

- indemnité de départ à la retraite, le cas échéant;

- indemnité de mise à la retraite, le cas échéant.

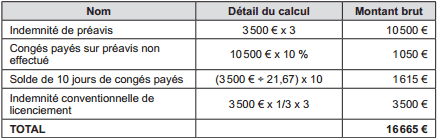

Le solde de tout compte (salaire brut hors charges patronales) sera le suivant:

Tous ces éléments s’intègrent dans la masse salariale comme des éléments exceptionnels.

ALI HADHURI HAMADA

Bonjour,

Très intéressant.

Merci.

Francesco Rodolphe TINE

Hyper intéressant merci beaucoup du partage. C’est bien élaboré très clair, très utile et surtout très complet.