La TVA collectée est la TVA que le commerçant, comme son nom l’indique, collecte pour le compte de l’état, et lui reversera tous les mois (ou tous les trimestres dans certains cas). Si le commerçant collecte, cela veut dire qu’il reçoit, s’il reçoit cela veut dire qu’il encaisse : La TVA collectée est donc associée aux ventes.

La TVA collectée : Principes de base

TVA collectée = Base imposable – taux de TVA

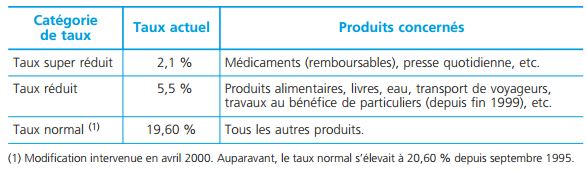

En France continentale, il existe trois taux d’imposition :

La base imposable

Il s’agit du prix net hors taxes incluant les frais accessoires à la vente (frais de transport par exemple) et diminué du montant de toutes les réductions de prix (rabais, remise, ristourne, escompte).

Le montant de la taxe due sera donc obtenu par multiplication de cette base d’imposition par le taux correspondant à la catégorie du produit concerné.

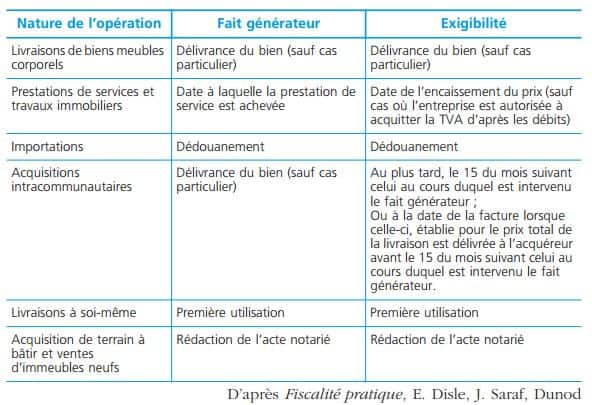

Le fait générateur et l’exigibilité de la TVA

Fait générateur

Fait par lequel sont réalisées les conditions légales nécessaires à l’exigibilité.

Par exemple :

– pour une vente de biens, le fait générateur sera la livraison ;

– pour une prestation de services, le fait générateur est la prestation du service

Exigibilité

C’est l’événement qui fixe la date à laquelle le Trésor Public peut faire valoir son droit pour obtenir le paiement de la taxe.

Par exemple :

– pour une vente de biens, l’exigibilité est fixée à la date de livraison ;

– pour une prestation de services, l’exigibilité est fixée à la date d’encaissement.

Les principaux cas sont résumés dans le tableau ci-dessous :

Les entreprises prestataires de services peuvent opter pour acquitter la TVA d’après les débits de façon à simplifier les enregistrements comptables.

La TVA est alors exigible dès l’enregistrement de la somme due au compte du client, mais cette autorisation ne modifie pas le régime fiscal des acomptes et des avances versés par le client qui demeurent soumis à la TVA.

Cas particuliers de la Tva collectée

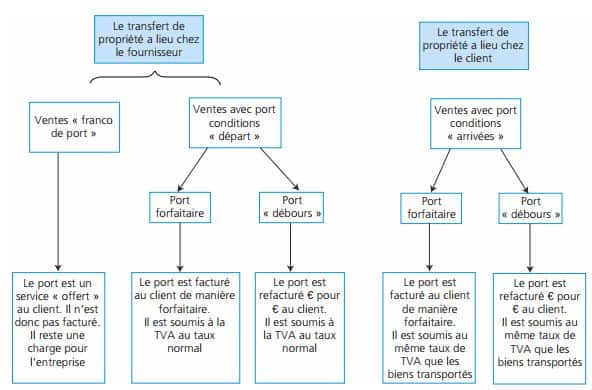

L’imposition des frais de transport

Le port « débours » est très rarement utilisé.

Les cessions d’immobilisations

Les cessions d’immobilisations soumises à la TVA

Les cessions de biens meubles usagés sont soumises à la TVA à la condition que l’acquisition de ces biens ait permis une déduction totale ou partielle de la TVA. Les cessions d’immeubles qui interviennent dans les cinq ans de leur achèvement et à condition que ce soit la première mutation sont soumises à la TVA.

Les cessions d’immobilisations exonérées de TVA

Les cessions de biens immobiliers achevés depuis plus de cinq ans (ou s’il y a déjà eu une mutation).

Les biens exclus du droit à déduction (véhicule de tourisme par exemple).

Les biens qui n’ont pas donné lieu à une déduction lors de leur acquisition.

RANDIMBISOA

Bonjour!

C’est bien mais comment vais-je télécharger?

Merci bien!

Houcine Tifawt

Copier et coller dans un fichier word pour garder le cours.

lazaoui

TVA sur l’avance forfaitaire?