Dans un projet d’investissement, la dépense initiale est trop souvent assimilée à une simple acquisition d’immobilisations; les conséquences financières des stocks, des crédits accordés aux clients sont trop souvent négligés.

L’objectif de ce cours est de se familiariser avec les mécanismes et le calcul de ce que les financiers appellent le besoin en fonds de roulement d’exploitation (BFRE).

Thèmes abordés

- Stocks, décalages entre les créances et les dettes

- Durées d’écoulement.

- Coefficients de structure,coefficients de pondération,

- Composantes variables et fixes du BFRE

Prévision du besoin en fonds de roulement d’exploitation

Avant de mesurer le besoin en fonds de roulement d’exploitation, rappelons sa signification. Le BFRE représente un besoin de financement dont la cause est souvent double :

- L’existence de stocks: La mise en place d’un stock implique un achat (marchandises, matières premières) ou une fabrication (en-cours de production ou produits finis) qui dans les deux cas nécessitent une sortie de trésorerie;

- Le décalage entre rencaissement des sommes dues par les cliente et le décaissement des différentes charges : l’entreprise doit réaliser une avance de trésorerie si les clients règlent leur créance après que les charges aient été payées.

Cette définition appelle plusieurs commentaires.

Tout d’abord, à la place d’un besoin, certaines activités (la plus connue étant le secteur de la grande distribution) génèrent une ressource en fonds de roulement.

Cet excédent de trésorerie obtenu grâce aux caractéristiques particulières du cycle d’exploitation (rotation élevée des stocks, pas de crédit clients, crédit fournisseurs élevé), peut être utilisé pour financer l’actif immobilisé :

Dans ce cas, et de façon exceptionnelle» le bus du bilan flounce les actifs stables. Quoi qu’il en soil, besoin ou ressource de financement, le calcul est inchangé.

Ensuite, il font souligner que ce ne sont pus les opérations en elles-mêmes (ventes, achats, . . ) dont il faut mesurer la conséquence en termes de produits ou de charges ;en général, à ce stade du calcul, cette évaluation aura déjà été faite par la capacité d’autofinancement.

Celle-ci traduit le flux de trésorerie potentielle généré par l’activité: mais potentielle seulement car il faut tenir compte de l’existence des stocks et des décalages dus aux différents crédits; aussi, il faut tenir compte du BFRE pour mesurer la trésorerie effectivement encaissée par l’entreprise.

Enfin, ayant fait le constat qu’il s’agit d’évaluer un besoin ou une ressource de financement, les charges calculées telles que les amortissements doivent être exclues du calcul du BFRE .

Calcul de BFRE

Traditionnellement, le besoin en fonds de roulement d’exploitation est souvent calculé à partir d’un bilan avec la formule suivante :

BFRE =Stocks + Créances d’exploitation- Dettes d’exploitation.

La rapidité de mise en ouvre de cette technique est très avantageuse mais l’approche par le bilan rend nécessairement subjectif le calcul du BFRE puisqu’il dépend du niveau d’activité au moment de l’arreté des comptes.

De plus, les entreprises nouvelles ne peuvent pas utiliser cette méthode car elles ne disposent pas de bilan de référence. La connaissance du besoin en fonds de roulement d’exploitation étant un élément déterminant, la difficulté est souvent » tournée » par l’utilisation du bilan d’un » proche concurrent « .

Il est donc nécessaire de pouvoir réaliser une prévision du BFRE indépendamment d’un bilan. La méthode la plus diffusée est la méthode dite » normative » dans laquelle le résultat obtenu est qualifié de fonds de roulement normatif.

Elles utilisent toutes les deux une logique commune : le BFRE est fonction d’une part, de la durée pendant laquelle l’avance de trésorerie doit être faite (durée d’écoulement) et d’autre part, de l’importance de l’élément étudié (stocks, créances, dettes) par rapport au chiffre d’affaires (coefficient de structure ou de pondération ).

Pour être appliquée, cette méthode suppose une répartition linéaire de l’activité dans le temps.

Rappelons à travers un exemple simple, les principes de calcul des durées d’écoulement.

Durée d’écoulement d’un stock de matâtes premières :

Dans une entreprise, le coût d’achat des matières premières consommées (CAMPC) est de 3 600 000 par an et son stock final est de 200 000 .

D = Stock MP x 360/ CAMPC = (200 000 x 360)/ 3 600000 = 20 jours de consommations de matières premières.

On notera que choque jour l’entreprise consomme 10 000 euro de matières premières .

Durée d’écoulement d’un stock de produit finis :

Les produits finis fabriqués et vendus ont un coût de production (CPPV) de 10 800 000 euro par an , le stock moyen de produits finis est de 900 000 € .

D = stock moyen x 360/ CPPV = (900 000 x 360)/ 10 800 000 = 30 jours de production de produits finis

On notera que chaque jour l’entreprise vend des produits finis qui lui ont coûté 30 000 €.

Durée d’écoulement des créances clients :

L’entreprise a réalisé un chiffre d’affaires TTC de 26 049 600 sur l’exercice .La moyenne du poste créances clients est de 4 341 600 €.

D = créances clients x 360/ CA TTC = ( 4341600 x 360)/ 26049600 = 60 jours de ventes TTC.

Les ventes quotidiennes s’élèvent donc à 60 000 € hors taxes.

Dans «de exemple de présentation, nous supposerons un crédit fournisseur inexistant.

On aimerait synthétiser les quatres résultats précédents par une seule donnée qui exprimerait le niveau du BFRE.

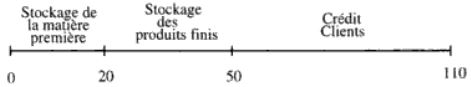

Nous obtenons alors 110 jours (20 + 30 + 60) et on peut en faite une représentation.

On peut dire que l’entreprise doit faire une avance de trésorerie pendant 110 jours, depuis l’achat de la matière première jusqu’à l’encaissement du prix payé par le client.

Cependant, le besoin de financement n’est pas constant pendant toute la durée du cycle d’exploitation : pendant 20 jours on ne finance que la matière première, les 30 jours suivants le coût de production seulement . ..

Grâce aux coefficients de structure (appelés aussi coefficient de pondération), la méthode normative convertit alors toutes ces durées hétérogènes (jours d’achats, jour de production …) en une unité du mesure commune : le jour de

chiffre d’affaires hors taxes.

Dans notre exemple, la journée de chiffre d’affaires représente 60 000 €, Aussi, nous pouvons faire le constat suivant :

- le stock de matières premières est égal à 200 000 € soit 3, 1/3 jours de CA HT . Le rapport entre les achats de matières premières et le chiffre d’affaires (3 600 000/21 600 000) est de 1/6 et cela nous permet de retrouver notre résultat (20 jours d’achats de MP x 1 /6 = 3,1/3 jours de CA HT).

- le stock de produits finis est égal à 900 000 € soit 15 jour de CA HT. Le rapport entre le coût de production et le chiffre d’affaires (10 800 000/21 600 000) est de 1/2 et cela nous permet de retrouver notre résultat (30 jours de coût de production x 1/2 = 15 jours de CA HT).

- les créances clients s’élèvent à 4 341 600 € soit 72,36 jours de CA HT. Le rapport entre le chiffre d’affaires TTC et le chiffre d’affaires HT ( 26 049 600/21 600 000) est de 1,206 et cela nous permet de retrouver

notre résultat (60 jours de CA TTC x 1,206 = 72,36 jours de CA HT).

Si nous négligeons l’influence de la TVA, le BFRE est égal à 90,69 jours de CA HT (3,1/3 + 15 + 72,36).

Si l’entreprise fait 10000 € de CA HT chaque jour, les capitaux à immobiliser pour financer le BFRE seront de 10000 x 90.69 soit 906 900 €.

- on calcule le délai d’écoulement.

- on calcule le coefficient de pondération qui est égal au rapport entre l’unité qui a servi à calculer le délai et l’unité commune que constitue le chiffre d’affaires hors taxe, Par exemple, le coefficient sera égal pour les stocks de marchandises à : CAMV/CA HT = pour les clients.

Précisons qu’il est fortement recommandé lorsque cela est possible, d’effectuer les calculs à partir des coûts et des prix unitaires plutôt que sur les coûts et chiffre d’affaires annuels: cela est plus simple, plus rapide et évite de nombreuses erreurs.

- On multiplie la durée d’écoulement par le coefficient de structure. On obtient ainsi la durée d’écoulement en jours de chiffre d’affaires, qualifiée aussi de BFRE en jours de CA HT.

- Pour obtenir le BFRE en euros, on réalise le calcul suivant :

BFRE en jours de CA HT x CA/360 ‘

Pour conclure voici une application corrigé : 2 exercices corrigés sur le BFRE

Laisser un commentaire