Une entreprise qui dispose des moyens et des compétences nécessaires peut produire elle-même des immobilisations qu’elle utilisera dans le cadre de son exploitation. Le Plan comptable général définit les règles d’évaluation et de comptabilisation des immobilisations produites par l’entreprise pour elle-même. D’un point de vue fiscal, ce sont des livraisons à soi-même soumises en principe à la TVA.

Les règles d’évaluation d’une immobilisation produite par l’entreprise pour elle-même

Règles générales d’évaluation

Le Plan comptable général précise que les biens produits par l’entreprise sont comptabilisés à leur coût de production à leur date d’entrée dans le patrimoine de l’entité. Le coût de production d’une immobilisation corporelle est égal au coût d’acquisition des matières consommées augmenté des autres coûts engagés, au cours des opérations de production, c’est-à-dire des charges directes et indirectes qui peuvent être raisonnablement rattachées à la production du bien ou du service.

◆ Exemple :

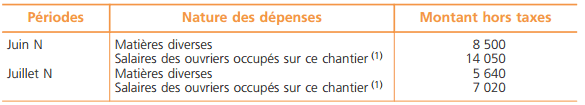

Du 1er juin au 31 juillet, une entreprise a produit pour elle-même un hangar destiné à stocker des matières premières (mise en service le 1er août N). Les dépenses suivantes ont été engagées :

(1) Charges sociales incluses.

De plus, les ouvriers ont utilisé divers matériels d’exploitation durant toute la période de fabrication. L’amortissement des matériels correspondant à cette utilisation s’élève à 8 400 € par an.

Le coût de production de ce hangar est le suivant :

Le cas particulier des logiciels

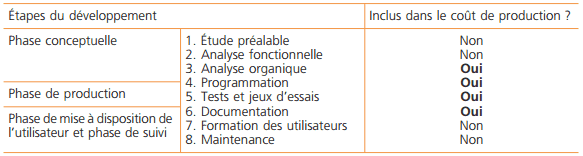

Les logiciels, créés par l’entité, destinés à un usage commercial ainsi que ceux destinés aux besoins propres de l’entité peuvent être inscrits en immobilisations, à leur coût de production, dans les conditions suivantes :

– le coût de production comprend les seuls coûts liés à la conception détaillée de l’application, soit :

– les logiciels destinés à un usage commercial sont comptabilisés en immobilisations, si les conditions suivantes sont simultanément remplies :

• le projet est considéré par l’entreprise comme ayant de sérieuses chances de réussite technique,

• l’entreprise manifeste sa volonté de produire le logiciel concerné et de s’en servir durablement pour les besoins de la clientèle ou de son activité et identifie les ressources humaines et techniques qui seront mises en œuvre.

◆ Exemple

Le service informatique de la société MaxiPlus qui clôture son exercice comptable le 31 décembre, a produit un logiciel de gestion des stocks à usage interne (mise en service le 1er juin N). Les dépenses engagées ont été analysées comme suit :

Le coût de production de ce logiciel est le suivant :

L’imposition à la TVA

Sur le plan fiscal, il s’agit d’une livraison à soi-même. Les prestations de services utilisées pour les besoins de l’entreprise ne sont pas imposables à la TVA au titre des livraisons à soi-même. La comptabilisation en immobilisations incorporelles de prestations de services à soi-même ne remet pas en cause cette non-imposition.

La comptabilisation de l’entrée dans le patrimoine des immobilisations produites par l’entreprise

Lorsque la production ne concerne qu’un seul exercice comptable

◆ Exemple

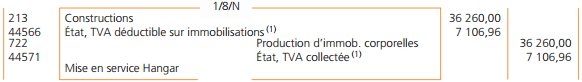

Pour le hangar :

(1) Au taux normal de 19,60 %.

Lorsque la production s’étale sur plusieurs exercices

◆ Exemple

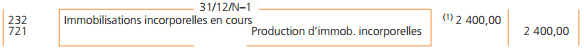

Pour le logiciel :

• Au 31 décembre N–1

(1) Analyse organique.

• Au 1er juin N

(1) Compte spécifique que peut créer l’entreprise. (2) Pour solde

Laisser un commentaire