Le plan stratégique de l’entreprise et la nécessité de renouvellement d’immobilisations lui imposent de programmer des investissements. La décision d’investir implique deux choix. Le choix de l’investissement : parmi les projets qui répondent aux besoins de l’entreprise, quel est l’investissement le plus rentable ? Parmi les moyens de financement accessibles, quel est le moins coûteux ? Quel est celui qui s’accorde au mieux avec les possibilités de la trésorerie de l’entreprise ?

La décision dépend, outre le coût de l’immobilisation et du financement:

– de l’échelonnement des flux dans le temps,

– des critères retenus par l’entreprise liés à l’importance donnée à la dépréciation dans le temps.

Méthode du choix d’investissement et financement

Schéma général

Le choix de l’investissement

Le choix de l’investissement

Le choix de l’investissement se fait en dehors de tout choix de financement. L’hypothèse est donc qu’il est financé sur les fonds propres (autofinancement, capitaux propres) de l’entreprise.

1. Les flux nets

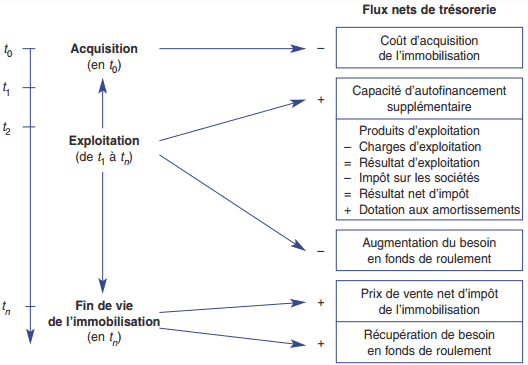

Investir génère, pendant la durée de vie de l’immobilisation, un ensemble de flux de trésorerie dont on détermine la valeur nette exercice par exercice. On peut recenser :

- les flux liés à l’acquisition de l’investissement (acquisition, revente),

- les flux générés par son exploitation (capacité supplémentaire d’autofinancement, besoin en fonds de roulement).

On suppose en général que le flux d’acquisition de l’immobilisation a lieu en début d’exercice et que l’ensemble des flux liés à l’exploitation de l’immobilisation est généré en fin d’exercice.

Remarque : Le schéma ci-dessus émet l’hypothèse de la rentabilité de l’exploitation de l’investissement sur chacun des exercices. Dans le cas contraire, il faudra envisager une économie d’impôt en fonction du résultat global de l’entreprise.

Exemple:

Les dirigeants de la COFRES s’interrogent sur l’opportunité de la mise en place d’une nouvelle activité de production.

Par rapport à la situation actuelle, cette activité additionnelle permettrait de dégager chaque année :

– un accroissement de chiffre d’affaires de 2 500 000 €

– une augmentation des charges d’exploitation de 2 100 000 € (hors amortissements).

Les caractéristiques des nouveaux équipements seraient les suivantes :

– amortissement comptable : 5 ans

– montant des investissements : 1 000 000

– effets et durée : 5 ans

– amortissement dégressif : 5 ans

– valeur résiduelle : nulle

Le taux de l’impot sur les sociétés est de 33 1/3 %.

Calcul des flux nets de trésorerie (en milliers d’euros)

2. Les critères de choix

Différentes méthodes permettent la décision d’investir ou le choix entre projets concurrents par la comparaison des flux nets générés pendant la vie de l’immobilisation. Le tableau suivant en présente une synthèse accompagnée d’une illustration simple, à partir de l’exemple précédent.

Remarque : Quelle que soit la méthode retenue, le résultat exprime la rentabilité économique de l’investissement, qui sera affectée par le coût de son financement.

Le choix du financement

- L’entreprise procède, pour un investissement donné, à une étude comparative du coût des financements accessibles, selon la même méthode : calcul des flux nets de trésorerie, application d’un critère de comparaison.

- L’analyse, au lieu de faire apparaître l’ensemble des flux liés à l’exploitation et au financement de l’investissement, peut se limiter à une analyse marginale qui ne s’intéresse qu’aux flux affectés par les modes de financement.

- Le tableau ci-après propose un modèle d’analyse comparative.

- L’application propose une mise en œuvre chiffrée de cette étude comparative.

Les limites du modèle

- L’étude proposée s’adresse plus particulièrement aux investissements matériels productifs. Les investissements en recherche, formation, communication, relations humaines, etc., ont des effets difficilement quantifiables car l’entreprise ne peut pas les isoler.

- L’entreprise n’a pas toujours le choix en termes d’investissements et de financement. Sa structure financière, sa taille peuvent lui imposer un mode de financement.

- Le choix du taux d’actualisation ou du taux de rentabilité minimale dépend de plusieurs facteurs : rentabilité attendue des capitaux (propres, permanents), mesure du risque, dépréciation monétaire, taux sur les marchés des capitaux, etc. Or, le niveau du taux influe sur le choix de l’investissement et du financement.

Choix d’investissement en avenir aléatoire

En avenir aléatoire, l’entreprise peut associer une probabilité à différentes hypothèses de flux.

- Critère de l’espérance mathématique : on détermine l’espérance mathématique de la valeur actuelle nette de chaque investissement.

- Arbre de décision : dans le cas de scénarios successifs, sur plusieurs exercices, la construction d’un arbre de décision permet de ressortir l’ensemble des solutions possibles et de valoriser chacune d’entre elles.

Ces deux méthodes sont présentées en première application.

Choix d’investissement en avenir indéterminé

En avenir indéterminé, le décideur peut émettre des hypothèses sur des états de nature (une demande favorable ou limitée, par exemple) mais il ne dispose pas d’éléments lui permettant de construire une loi de probabilité. C’est particulièrement vrai pour des projets qui intègrent de fortes innovations. Il s’agit d’avenir indéterminé.

Le choix d’une décision peut alors s’effectuer en fonction de critères qui prennent en compte l’attitude du décideur face à l’importance des gains et face au risque. On distingue quatre critères de décision :

Le critère de Laplace : On calcule, pour chaque décision, la moyenne des résultats possibles, ce qui revient à considérer que les états de nature sont équiprobables.

Le critère du Maximax : Il revient à retenir la décision qui offre l’opportunité de gain maximum. Il traduit l’optimisme et le goût du risque du décideur.

Le critère du Maximin (critère de Wald) : Ce critère traduit la prudence du décideur qui choisira la décision qui limite les risques. Le décideur, pour chaque décision, repère le résultat le plus faible en fonction des différents états de nature. Il sélectionne la décision pour laquelle ce résultat est maximum.

Le critère du Minimax regret (critère de Savage) : Il permet au décideur, pessimiste, de minimiser le regret qu’il aurait en n’ayant pas pris la meilleure décision en fonction de l’état de nature réel. Le décideur construit d’abord la matrice des regrets qui, pour chaque hypothèse d’état de nature, évalue le manque à gagner s’il avait pris telle par rapport à la décision la plus favorable (il s’agit en fait de déterminer un coût d’opportunité). Il détermine ensuite, pour chaque décision, le regret maximum. Il sélectionne la décision pour laquelle ce manque à gagner est minimum.

Ces quatres critères de décision sont présentés en deuxième application.

Laisser un commentaire