Au sens strict, la monnaie est constituée par l’ensemble des moyens de paiement directement utilisable par les agents économiques non financiers pour effectuer des règlements à l’occasion de transactions sur le marché des biens et services.Ces moyens de paiement, quelque soit leur forme, sont supposés être acceptés et sont l’objet de confiance de la part des porteurs et au sein d’une communauté déterminée.

Les fonctions de la monnaie :

La monnaie remplit un certain nombre de fonctions :

– La monnaie est un intermédiaire des échanges.

– La monnaie est instrument de mesure de valeur.

– La monnaie est instrument de réserve de valeur.

La monnaie est un actif liquide :

Qu’elle soit utilisée comme instrument d’échange, de mesure ou de réserve de valeur, la monnaie se concrétise par le fait qu’elle est immédiatement convertible en n’importe quel bien en service et cela grâce à son caractère «liquide » c’est-à-dire qu’elle n’est tâchée d’aucune « rigidité » qui l’empêche de se transformer en bien ou service. Sous l’angle de leur liquidité, l’analyse économique distingue trois niveaux d’actifs :

- Les actifs parfaitement liquides c’est-à-dire ceux qui permettent d’effectuer des paiements immédiats. On parle dans ce cas de « liquidités primaires » : billets de banque, dépôts à vues, …

- Les actifs non immédiatement liquides mais transformables rapidement en monnaie sans risque de perte en capital. Ces actifs sont appelés des « liquidités secondaires » : dépôts à terme, avoirs financiers à court terme tels que les bon de trésor, …

- Les actifs les moins liquides, dits « liquidités tertiaires » sont ceux qui ne sont monétisables qu’avec un risque de perte de valeur lors de leurs ventes. Ce sont des avoirs financiers à moyen et à long terme : actions, obligations, …

La monnaie au sens strict, telle qu’elle a été décrite plus haut, n’est autre qu’une liquidité primaire qui peut prendre plusieurs formes.

Les formes de la monnaie :

La monnaie métallique : Elle est constituée par l’ensemble des pièces monétaires qu’on appelle aussi monnaie divisionnaire. Elle permet d’assurer les transactions de faible valeur.

La monnaie papier : Il s’agit des billets de banque qui représentent une valeur nominale et qui ont « cours forcé » c’est-à-dire qu’ils ne sont pas convertibles en métal précieux tel que l’or. La monnaie papier et la monnaie papier constituent la monnaie fiduciaire.

La monnaie scripturale : On l’appelle aussi monnaie de banque. Elle est basée sur les inscriptions sur les livres des institutions financières. Cette forme de monnaie présente plusieurs avantages. Elle est commode dans la mesure où elle s’effectue par simple jeu d’écriture. Elle est sécurisée puisque son utilisation laisse toujours une trace et élimine tout risque de perte.

La monnaie scripturale se compose des dépôts à vue et de certains dépôts à terme auprès des banques et comptes chèques postaux La circulation de cette monnaie est assurée par plusieurs instruments : le chèque, le virement, les prélèvements bancaires, les cartes bancaire de paiement, …

Approches théoriques de la monnaie

La monnaie comme instrument de transaction

Cadre d’analyse :

Approche a temporelle avec équilibre de long terme et de plein emploi et permanent (l’offre crée sa propre demande). La confrontation offre/demande détermine le prix relatif entre deux bien c’est-à-dire la quantité de l’un nécessaire pour acquérir une unité de l’autre.

Conséquence :

La monnaie joue un rôle limité à celui d’intermédiaire des échanges : la monnaie est neutre (contexte : pas de thésaurisation, pas de report de consommation dans le futur et pas de détention de monnaie à des fins spéculatives).

1. L’équation des échanges

A travers son équation, I. Fisher montre que la monnaie intervient dans les échanges, puisqu’elle exprime la valeur des marchandises.

Dans ce sens la monnaie a un seul rôle, celui d’intermédiaire des échanges.

Équation: M V = P Q

Cette relation se transforme en théorie quantitative de monnaie lorsqu’elle privilégie ses composantes monétaires en stipulant que les prix varient sous l’influence de la quantité de monnaie (rôle moteur de la monnaie) :

P = M (V / Q)

2. L’équation de Cambridge

Selon A. Marshall, le seul motif important de demande de monnaie est le financement des transactions. L’encaisse monétaire des individus leur sert à couvrir l’intervalle entre l’encaissement du revenu et son utilisation. La demande de monnaie est alors une fonction croissante du prix des transactions (production échangée) :

L = α PQ (avec α < 1)

L’approche de Marshall explique les raisons de la demande d’encaisses monétaires par les individus et arrive à la conclusion que la monnaie est neutre et toute variation de la quantité de monnaie entraîne une modification uniquement monétaire.

3. L’effet d’encaisses réelles

Un autre aspect de la théorie monétaire a été amené par A.C. Pigou, réside dans l’explication des mécanismes d’ajustement des prix par rapport à l’offre de monnaie ; cette dernière étant une donnée exogène. C’est l’effet d’encaisses réelles. L’auteur met en évidence l’impact de l’offre de monnaie sur les prix, ensuite sur le comportement des agents.

Monnaie et gestion de portefeuille

Selon J.M. Keynes la monnaie se trouve avec une fonction supplémentaire, celle de réserve de valeur (elle peut être demandée pour elle-même). Les agents économiques ont tendance à préférer la liquidité. Or si la monnaie est par nature liquide, elle n’a pas de rendement. Pour cette raison, des agents peuvent lui préférer des placements rentables tels que des obligations qui sont des titres financiers moins liquides mais rémunérés : Il est donc question de procéder à un arbitrage entre l’actif monétaire et l’actif financier.

Dans la conception keynésienne, les variations du taux d’intérêt expliquent les fluctuations des investissements. Or, le taux d’intérêt est fixé par le marché de la monnaie dans lequel la demande de monnaie pour motif de spéculation a un poids non négligeable.

A partir de là, la monnaie est susceptible d’engendrer des modifications de comportement réels des entrepreneurs et donc influencer l’activité économique.

Monnaie et gestion du patrimoine

Selon M. Friedman, la monnaie est un élément de la richesse (patrimoine) de tout agent économique. Le comportement de ce dernier tend à diversifier les éléments composant son patrimoine de manière à maximiser son rendement et d’en minimiser le risque. Pour cela, il est amené à détenir une quantité variable d’actifs monétaire, financiers et non financiers.

L’ensemble de ces composantes procure une utilité sous forme de revenu ou de valeur d’usage. Le comportement des individus va être de chercher à maximiser l’utilité que leurs patrimoines leurs procurent en raisonnant en termes réels (c’est le pouvoir d’achat qui compte) et en tenant compte des goûts et des préférences à travers un arbitrage entre rendement et risque (le choix de la structure du patrimoine demeure un choix personnel).

Dans le cadre de son comportement optimisateur, l’agent consommateur module la structure de son patrimoine. A l’opposé, les agents producteurs sont attentifs à ces comportements et anticipent les mécanismes pour prendre des décisions. Friedman utilise ces données pour montrer qu’une offre de monnaie exogène finit par avoir uniquement un effet monétaire.

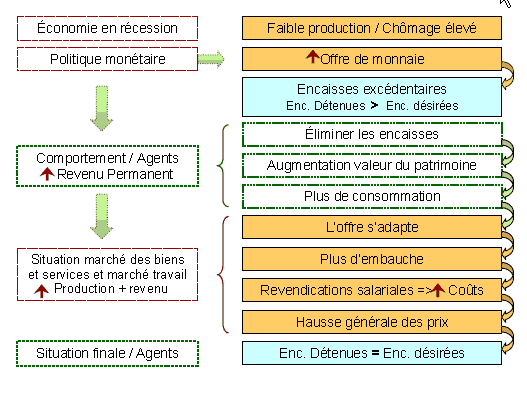

Par rapport à ces données et en partant d’une situation de ralentissement de l’activité économique, M. Friedman s’est attaché à mettre en avant le rôle de la monnaie dans l’économie à travers la pratique à court terme de la politique monétaire. En particulier, il montre comment une politique monétaire expansionniste, par une offre supplémentaire de monnaie, peut permettre la relance de l’économie à court terme selon des mécanismes qu’il décrit (voir figure suivante).

Monnaie et activité économique selon Milton Friedman

La création monétaire

Définition : C’est « la transformation de créances sans pouvoir libératoire en de véritables moyens de paiement ».

Qui crée de la monnaie ? : Trois agents économiques : les banques commerciales, Bank Al Maghrib et le trésor public.

La création de la monnaie par les banques

Il s’agit ici de la monnaie scripturale uniquement. Elle peut-être créée de manière spontanée ou provoquée.

La création monétaire spontanée

La banque joue un rôle de simple intermédiaire (rôle passif) en recevant, par exemple, des devises étrangères pour le compte de ses clients. Dans ce cas, la naissance de la monnaie est réalisée par une écriture comptable dans le bilan de la banque concernée par l’opération : la banque enregistre une dette envers son client (passif) et une créance sur le pays émetteur des devises (actif).

La création monétaire provoquée

La banque joue un rôle actif en accordant des crédits. Cette opération génère de la monnaie dans le circuit économique (création) Il est possible de distinguer différentes situations de création de la monnaie par les banques selon qu’il s’agit d’une monétisation d’un titre existant ou non.

– Cas de l’escompte d’un effet de commerce (monétisation de titre existant)

– Cas d’une ouverture de crédit à la consommation ou d’un crédit immobilier (sans monétisation de titre existant avec contrat)

– Cas d’une banque qui accorde des facilités de caisse – compte courant débiteur (sans monétisation de titre existant).

Relation entre monnaie centrale et création monétaire

Les banques ont-elles un pouvoir de création illimité ?

Elles ont besoin de détenir une monnaie « surpuissante » pour pouvoir être capable d’octroyer des crédits : la monnaie centrale.

Pourquoi ? : Pour pouvoir faire face aux éventuelles fuites de cette monnaie (fuites « naturelles » ou « artificielles »).

Les fuites naturelles :

– Les fuites en billets : Ces fuites sont dues à des facteurs d’ordre général qui sont évalués globalement par le rapport : Billets en circulation / Total des dépôts à vue x 100 (en %)

Elles sont également évaluées selon des variables spécifiques : situation géographique, type de clientèle, mode de gestion des retraits de billets, …

– Les fuites vers les banques :

Ces fuites dépendent des parts de marché de chaque banque. Celle qui est la plus implantée cours moins de risque de fuites car elle a plus de chance que ses concurrentes de voir les transferts de compte à compte se réaliser au sein de son propre réseaux.

Les fuites artificielles :

La banque centrale oblige les banques à déposer auprès d’elle une quantité déterminée de monnaie centrale, calculée selon un certain pourcentage de leurs dépôts à vue. On parle des « réserves obligatoires » : plus ces réserves obligatoires sont importantes, plus les banques sont limitées dans leurs possibilités de créer de la monnaie puisqu’il leur faut détenir un montant important de monnaie centrale pour chaque unité de dépôt à vue gérée.

Le processus de création monétaire

Le processus théorique de la création monétaire

La détention préalable de la monnaie centrale :Pour être en mesure de distribuer une certaine quantité de crédits (et donc créer de la monnaie), la banque doit avoir en sa possession une quantité déterminée de monnaie centrale excédentaire et de manière préalable à la distribution des crédits.

La banque doit détenir de la monnaie excédentaire de deux manières : soit par augmentation de la monnaie centrale détenue (apports en billets, entrées en devises, compensation positive) ; soit par diminution du montant de monnaie centrale nécessaire ou désirée (remboursement de prêts par exemple). La banque qui a épuisé ses possibilités de distribution de crédits en fonction de ses anciennes encaisses en monnaie centrale, en théorie, n’est plus en mesure de créer de la monnaie sauf si elle dispose à nouveau de monnaie centrale excédentaire.

Le multiplicateur de crédit (ou de monnaie) : Basé sur le principe de la détention a priori de la monnaie centrale, le multiplicateur mesure l’ampleur de la création monétaire par un système bancaire à partir d’une variation de la monnaie centrale (monnaie de base ou base monétaire).

Il exprime l’inverse du coefficient d’encaisse des banques en monnaie centrale (p) : k = 1 / p

Le processus réel de la création monétaire

Dans la pratique, la banque n’a pas besoin de posséder préalablement de la monnaie centrale pour distribuer des crédits :

elle commence par prêter à ses clients, ensuite se procurer la monnaie centrale nécessaire pour faire face aux fuites éventuelles.

Comment est-ce possible ? : Grâce aux possibilités qu’ont les banques d’acheter a posteriori la monnaie centrale désirée à travers la vente de leurs actifs financiers.

De son côté, la banque centrale détermine une liste de titres monétisables qu’elle accepte d’acheter auprès des banques commerciales en contrepartie de sa monnaie (exemple de titres : effets de commerce, bons de trésor, …)

Le diviseur de crédit : A partir du moment que les banques peuvent distribuer des crédits ensuite vendre leurs titres monétisables à la banque centrale pour se procurer la monnaie centrale nécessaire, c’est un nouveau concept qui rend compte de ce phénomène. C’est le diviseur de crédit.

Le diviseur, noté « k’ = 1 / p » est différent du multiplicateur dans le sens de la causalité : c’est la monnaie centrale qui détermine la monnaie de banque.

Ce changement de causalité a des conséquences fondamentales sur la conception de la politique monétaire (instruments et objectifs).

La banque centrale se trouve dans une situation où les crédits sont déjà accordés. Par conséquent, la banque centrale n’a plus la maîtrise directe de la quantité en circulation de sa propre monnaie et il ne lui reste plus comme champ d’action que le prix de cette monnaie centrale (le taux d’intérêt).

Traoré Issa

Salut je voudrais avoir le lien de téléchargement pour ce cours résumé de la création de monnaie.

Izabella Hourd

Bonjour,

Sur le sujet, il y a le cours « Création monétaire: Le tour de magie dévoilé », disponible gratuitement à cette adresse : https://www.fichier-pdf.fr/2017/08/11/creation-monetaire-cours/creation-monetaire-cours.pdf

Tifawt

Merci pour le partage.

Salma

Svp je veux une dissertation de la création monétaire

Dimitri

Je veux des exercices corrigés sur la création de monnaie et les masses monétaire