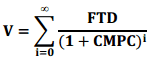

La méthode d’actualisation des flux de trésorerie disponible également désignée sous le terme discounted cash flows (DCF) est une méthode d’évaluation d’entreprise largement admise, et très utilisée par les analystes financiers et les cabinets d’audit. Cette méthode est fondée sur les perspectives de rentabilité de l’entreprise. Le critère de rentabilité étudiée dans ce cas correspond au montant des flux de trésorerie futurs.

Ce taux correspond au coût moyen pondéré du capital (CMPC)

Cette formule suppose de calculer les flux de trésoreries disponibles futurs pour chaque année jusqu’à l’infinie ce qui est inapplicable en pratique.

Pour appliquer cette méthode on décompose l’horizon temporel en deux parties d’abord on procède à la prévision des flux de trésorerie que l’on actualise pendant un certain nombre d’années. Cette période est appelé horizon explicite et correspond à la durée du Busines plan.

Elle dépend de la visibilité de l’entreprise et varie selon le secteur. En pratique elle est le plus souvent comprise entre 5 et 7 ans .Au delà de cette période on estime une valeur terminale qui vient borner l’horizon.

Notion de flux de trésorerie :

La comptabilité de l’entreprise a pour objet d’enregistrer les flux économiques entre l’entreprise et son environnement. Ces flux portent sur l’échange de biens et de services d’une part, et sur des flux financiers (dettes, créances et mouvements monétaires) d’autre part.

Ces derniers correspondent à des sommes qui entrent dans la trésorerie de l’entreprise (en caisse ou en banque).Ils sont constitués des liquidités générées par l’activité d’exploitation de l’entreprise, après financement des investissements et des besoins en fonds de roulement nécessaires pour poursuivre la croissance de l’activité.

Le flux de trésorerie disponible correspond à un résultat (positif ou négatif) de l’entreprise. La méthode des flux de trésorerie enregistre ce résultat année par année .

Le calcul des flux de trésorerie :

Les flux de trésorerie disponibles (Free cash flows) se calcule de la façon suivante:

Résultat d’exploitation – impôt sur les sociétés – Variation du besoin en fond de roulement + Dotation aux amortissements et provisions – Investissements = Flux de trésorerie disponible

Ce qui intéresse l’évaluateur, c’est la trésorerie engrangée par l’activité de l’entreprise, et non celle qui résulterait d’opérations financières (emprunt, crédit) ou d’opérations exceptionnelles (cession d’un matériel, etc.).

C’est pourquoi le résultat financier et le résultat exceptionnel sont écartés de l’analyse. Par ailleurs, il est déduit des résultats d’exploitation un impôt théorique que la société paierait sans tenir compte de ces deux autres types de résultats.

Certaines charges qui ne font pas l’objet d’un décaissement (amortissements, provisions) sont ajoutées afin d’annuler leur impact. Les investissements à réaliser se traduisent par des décaissements, c’est pour cela qu’ils sont déduits du résultat.

Enfin, il convient de tenir compte de l’évolution du besoin en fonds de roulement. Il est ajouté au montant une baisse du besoin en fonds de roulement (qui se traduit par une augmentation des liquidités) ou retranché une hausse du besoin de fonds de roulement (diminution des liquidités).

La valeur de l’entreprise par la méthode Discounted cash flows (DCF)

La valorisation d’une entreprise par la méthode d’actualisation des flux de trésorerie (Discounted cash flows (DCF)) s’effectue à travers les étapes suivantes :

- Disposer des prévisions contenues dans le business plan sur une période déterminée (durée du business plan).

- Calculer les flux de trésorerie disponibles pour chaque année de la période des prévisions.

- Calculer le taux d’actualisation.

- Actualiser les flux de trésorerie sur la période pour laquelle on dispose de prévisions.

- Estimer la valeur terminale ou résiduelle de l’entreprise.

- Valoriser l’entreprise : La valeur de l’entreprise est la somme de la valeur actuelle des flux de trésorerie disponible sur l’horizon explicite et de la valeur terminale (finale) retenue à la fin de cette période.

Formule d’évaluation d’une entreprise par la méthode DCF :

n : année de la prévision de l’année 1 à n.

Fn : Flux de trésorerie prévu de l’année n .

t : taux d’actualisation

Vr : valeur calculée sur la période dépassant la période des prévisions (valeur terminale).

Pour obtenir la valeur des capitaux propres de l’entreprise, on déduit de la valeur des flux de trésorerie actualisés l’endettement financier net de l’entreprise, tels qu’il apparait dans le dernier bilan connu.

Valeurs des capitaux propres = Valeur de l’entreprise – Dettes financières nettes

Le tableau suivant résume l’évaluation par la méthode (Discounted cash flows – DCF):

Valorisation de l’entreprise par les DCF.

- Faire des tests de sensibilité

a. Le calcul de la valeur terminale:

Au-delà de l’horizon prévisionnel explicite (durée du business plan), on estime que l’entreprise continuera à fonctionner, mais les projections sont impossibles; l’entreprise a alors une valeur résiduelle. L’estimation de la valeur résiduelle peut se faire de plusieurs façons.

La méthode explicite :

Cette méthode consiste à choisir un multiple de solde de gestion et l’appliquer au solde de l’entreprise pour l’année n.

Valeur terminale = Solde × multiple

Généralement, il s’agit d’un multiple d’EBIT, EBITDA, ou de chiffre d’affaires. Le calcul de se multiple se fait à partir d’un échantillon de société comparable tel qu’expliquer dans la méthode analogique .

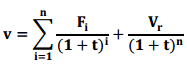

La formule de Gordon-Shapiro :

Cette méthode est la plus couramment utilisée pour l’estimation de la valeur terminale puisque les tests de sensibilité sont plus simples à mettre en œuvre. Elle est basée sur l’approche qui consiste à actualiser au coût moyen pondéré du capital le flux de trésorerie disponible de la dernière année de prévision en tenant compte d’un taux de croissance (g) à l’infini.

![]()

Vr : Valeur résiduelle

FCFn : Flux de trésorerie disponible pour l’année n

t: CMPC

g : taux de croissance à l’infini

Le taux de croissance perpétuel (g) doit refléter la capacité moyenne de l’entreprise à dégager de la trésorerie tout en maintenant un certain niveau d’investissement. Généralement, on prend le taux de croissance de l’économie nationale dans laquelle se trouve l’entreprise, car il est estimé qu’a l’issue de la durée de son busines plans – éventuellement prolongé de quelques années – l’entreprise sera arrivée a maturité et croitra donc comme le reste de l’économie.

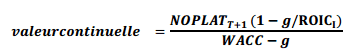

La méthode de McKinsey :

Dans le modèle développé par McKinsey pour l’évaluation des entreprises par la méthode DCF, il est préconisé de calculer la valeur terminale (aussi appeler valeur continuelle) par la formule suivante :

NOPLATT+1 : le niveau normalisé du résultat d’exploitation moins les impôts corrigés de la première année suivant la période de prévision explicite.

g : le taux de croissance perpétuel attendu pour le NOPLAT

ROICI : le taux de rentabilité attendue sur tout nouvel investissement net.

WACC : le cout moyen pondéré du capital.

Cette formule est appelée formule des facteurs de création de valeur, car les éléments qu’elle intègre (croissance, rendement des capitaux investis et WACC) sont les facteurs principaux générant la valeur.

b. Les tests de sensibilité :

La méthode DCF utilise de nombreux paramètres, chacun d’entre eux peut avoir un impact significatif sur la valorisation totale de l’entreprise. En effet, cette valeur est sensible au taux d’actualisation et à la valeur terminale.

Le poids de cette dernière est d’autant plus important que l’horizon prévisionnel est court. La valeur de l’entreprise est donc sensible, non seulement au taux d’actualisation, mais également, au taux de croissance à l’infinie g. Elle devra donc être analysée au regard de la sensibilité de ces paramètres.

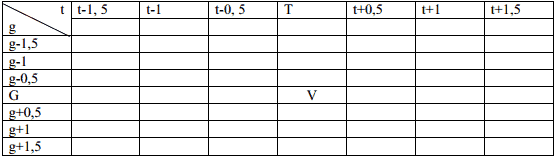

Pour étudier l’impact d’une faible variation de ces paramètres il convient généralement de faire une matrice (ou tableau) de sensibilité qui se présente comme suit :

Tableau: test de sensibilité

La possibilité de procédée a une analyse de sensibilité constitue l’un des atouts de cette méthode.

Exemple : Valorisation d’une entreprise selon la méthode DCF.

Pour mieux adapter l’exemple à notre contexte, nous avons converti l’unité en dinar et multipliés les montants par 100.

L’entreprise G a élaboré son plan d’affaires de la manière suivante:

- La durée du business plan est de cinq années.

- Le chiffre d’affaires, qui est de 200.000.000 DA en 2007, et devrait progresser de 8 % par an.

- Le résultat d’exploitation correspond à 6 % du chiffre d’affaires.

- Le besoin en fonds de roulement correspond à 20 % du chiffre d’affaires.

- Pour l’année 2007, le besoin en fonds de roulement a atteint: 40.000.000 DA (soit 200.000.000 × 20%).

- Les investissements devraient atteindre 7.000.000 DA chaque année.

- Les dotations aux amortissements s’élèveront à 3.500.000 DA chaque année.

- Les dotations aux provisions devraient être de 2.000.000 DA par an.

- Le taux d’actualisation retenu est de 10 %.

- Les dettes à la fin de l’exercice 2007 s’élèvent à 20.000.000 DA.

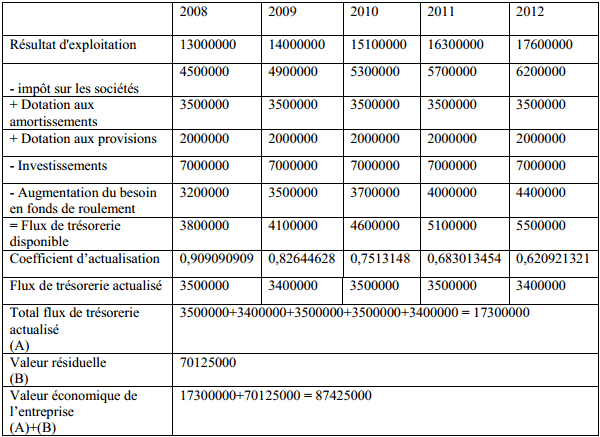

L’évaluation de l’entreprise G selon la méthode des flux de trésorerie DCF se présente comme suit:

1. Présentation de quelques éléments financiers du plan d’affaires de la société G.

Eléments financiers de la société G en dinars.

2. Présentation du tableau de flux de trésorerie

Tableau des flux de trésorerie prévisionnelle disponible actualisés de la société G en dinars.

3. Calcul de la valeur résiduelle :

Pour calculer la valeur résiduelle on utilise la formule de Godron-Shapiro. Le flux de trésorerie disponible de la dernière année de prévision est égale a 5.500.000 DA.

Le taux de croissance à l’infini est de 2%. Le taux choisi reflète les taux de croissance économiques enregistrés pendant la période d’évaluation dans plusieurs pays développés.

Le taux d’actualisation est de 10%. Valeur résiduelle (B) =5500000 × (1+0.02) /(0.1-0.02) =70125000 DA

Intérêt et limites de la méthode DCF

La méthode d’évaluation d’entreprise par les discounted cash flows est probablement la plus universellement connues et la plus utilisée par les spécialistes de l’évaluation. Cette méthode est tournée vers l’avenir de l’entreprise et repose sur les prévisions disponibles dans le business plan.

Elle est notamment bien adaptée aux entreprises d’une certaine importance qui élaborent conformément à leurs objectifs stratégiques des prévisions financières. Elle est utilisée pour l’évaluation d’entreprises souvent déficitaire les premières années d’existences et peu utilisé pour l’évaluation des TPE et PME. Toutefois, cette méthode présente l’inconvénient de souvent dépendre de la valeur terminale.

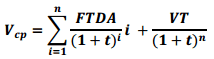

La méthode DCF pour les fonds propres :

Dans cette approche les flux de liquidités considérés sont ceux revenant en totalité à l’actionnaire. Il s’agit des flux de trésorerie disponibles pour l’actionnaire ou free cash flows to equity. Ces flux sont calculés après financement des investissements et des besoins en fonds de roulement et également après payement des frais financiers et variations de l’endettement net.

Autrement dît, ils correspondent au free cash flows (tel que calculé dans la méthode DCF pour l’entreprise) majorés de la variation de l’endettement bancaire et financiers net, et majorés de la différence entre les produits et les frais financiers.

A la différence de la méthode DCF précédemment citée, cette dernière, permet d’obtenir directement la valeur des capitaux propres de l’entreprise par l’actualisation des flux de trésoreries disponibles prévisionnelles pour l’actionnaire au coût des fonds propres.

Avec :

Vcp : valeur des capitaux propres.

t : cout des fonds propres.

FTDA : flux de trésoreries disponible pour l’actionnaire.

VT : valeur terminale.

Les flux de trésoreries disponible pour l’actionnaire se calculent de la manière suivante :

EBIT – impôt normatif sur l’EBIT = NOPLAT + Dotation aux amortissements et provisions -frais financiers nets des produits financiers +Emission de nouvelles dettes financières -remboursement de dettes financières -variation du BFR -investissements nets des cessions d’immobilisation =FCFE

Le FCFE est surtout utilisé dans le cadre d’opérations de LBO où le recourt a un fort endettement justifie l’analyse de ce qui reste pour l’actionnaire une fois les frais financiers payés et l’annuité de remboursement de la dette honorée, (guide pratique).

Cette méthode est difficile à mettre en œuvre si la structure financière (donc le coût des capitaux propres) varie au cours du temps, ce qui peut souvent avoir lieu. En revanche, elle est utilisée pour évaluer les banques dont la structure financière varie peu.

Synthèse :

La méthode des discounted cash flows (DCF) est une méthode d’évaluation d’entreprise utilisée en finance. Elle est basée sur le principe que la valeur d’une entreprise est égale à la somme actualisée de tous les flux de trésorerie futurs attendus de l’entreprise. Cette méthode est souvent utilisée pour déterminer la valeur actuelle nette (VAN) d’un projet d’investissement.

La première étape de la méthode DCF consiste à estimer les flux de trésorerie futurs attendus de l’entreprise. Ces flux de trésorerie peuvent provenir de diverses sources, telles que les ventes, les investissements en immobilisations, les remboursements de dettes et les dividendes. Il est important de prendre en compte les tendances du marché, les conditions économiques et les facteurs spécifiques à l’entreprise pour estimer les flux de trésorerie futurs.

La deuxième étape de la méthode DCF consiste à déterminer le taux d’actualisation à utiliser pour ramener les flux de trésorerie futurs à leur valeur actuelle. Le taux d’actualisation est généralement basé sur le coût moyen pondéré du capital (CMPC) de l’entreprise, qui prend en compte le coût de la dette et le coût des fonds propres.

Une fois que les flux de trésorerie futurs ont été estimés et le taux d’actualisation a été déterminé, il est possible de calculer la valeur actuelle nette (VAN) de l’entreprise en utilisant la formule suivante:

VAN = ∑ (Flux de trésorerie futurs / (1 + taux d’actualisation) ^ n)

Où n représente le numéro de l’année pour chaque flux de trésorerie futur.

Si la VAN est positive, cela signifie que l’entreprise est évaluée à un prix supérieur à son coût d’investissement, et donc qu’il peut être judicieux d’investir dans cette entreprise. Si la VAN est négative, cela signifie que l’entreprise est surévaluée par rapport à son coût d’investissement et qu’il peut être préférable de chercher d’autres opportunités d’investissement.

BATT JULIEN

Bonjour,

Pouvez vous bien me confirmer que dans votre exemple, pour calculer la valeur résiduelle vous utilisez le flux de trésorerie disponible (n+5) non actualisé, soit 5 500 000.

Je pensais qu’il fallait prendre le FTa soit 3 400 000 ce qui change le résultat :

3 400 000 * 1.02 / (0.1-0.02) = 43 350 000 au lieu de 70 125 000

Merci