Les coûts complets représentent les coûts constituent par la totalité des charges qui peut leur être rapportées par tout traitement analytique approprie : affectation, répartition, imputation. La méthode des coûts complets est traditionnellement la méthode de référence de la comptabilité analytique .

Différentes raisons peuvent expliquer cette position:

- Elle est la méthode de base des plans comptables antérieurs au plan comptable général (PCG) 1999;

- Elle doit être employée pour l’évaluation de certains postes d’actif (stocks, Immobilisations fabriquées par l’entreprise pour son propre compte);

- Elle est parfaitement adaptée aux industries puisqu’elle repose sur un découpage de l’activité de transformation en étapes éventuellement séparées par des stocks;

- Elle peut être utilisée également par les entreprises de services pour l’évaluation des études et travaux en cours;

- Elle est retenue en cas de travail, sur devis, de pièces unitaires ou de travaux spéciaux, ainsi que dans le cas d’établissement d’un tarif dont seuls quelques articles ont des prix fixes par la concurrence;

- Elle est enfin utilisée pour la justification de données comptables soumises à l’appréciation du réviseur ou du commissaire aux comptes, ainsi que pour la comparaison des résultats d’activités inter-entreprises.

Cette méthode permet de dégager avec sécurité (mais non sans certaines approximations ou incertitudes) des résultats analytiques d’exploitation élémentaires ou globaux dont la somme sera égale au résultat déterminé par la comptabilité générale compte tenu des différences d’incorporation éventuelles.

couts complets : Charges directes et charges indirectes

Dans la méthode des coûts complets, toutes les charges sont incorporées, soit directement, soit indirectement aux différents coûts.

La distinction entre charges directes et charges indirectes permet aux gestionnaires de déterminer les charges dont l’inscription aux coûts s’effectue sans problème particulier et celles dont l’affectation requiert le consentement des responsables.

L’objectif avoué, quant aux méthodes de répartition adoptées est de limiter l’arbitraire de la répartition des charges indirectes aux différents coûts.

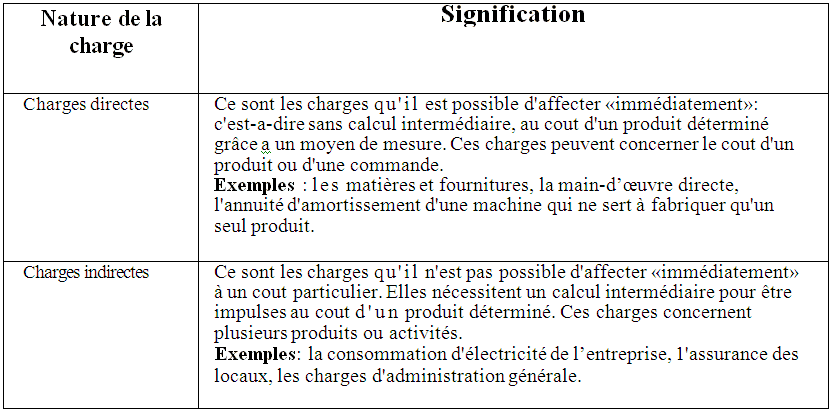

Le tableau ci-dessous récapitule les éléments essentiels permettant d’effectuer la distinction entre les charges directes et les charges indirectes.

Affectation et imputation des charges

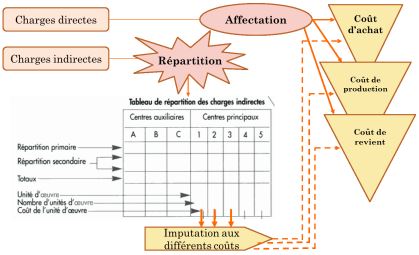

Une distinction doit être opérée entre les expressions « affectation » et «imputation »:

- L’affectation correspond à une répartition des charges sans calcul intermédiaire;

- L’imputation correspond à une répartition des charges avec calcul intermédiaire. Ce processus peut être schématisé comme suit:

Dans le cas ou les charges indirectes peuvent être prises en considération par les centres d’analyse sans répartition préalable, le mot « affectation » est utilise au lieu du mot «répartition ».

La répartition des charges indirectes :

Afin de faciliter le contrôle de l’entreprise et de la répartition des charges indirectes, on divise l’entreprise en plusieurs Sections ou Centres de coûts ou Centres d’analyse ;

a. Définition et caractéristique des centres d’analyse :

Définition :

Les centres d’analyse sont des divisions comptables dans lesquelles sont regroupées les charges indirectes avant qu’elles soient imputées aux différents coûts. Généralement les centres d’analyse correspondent à des services réels de l’entreprise.

Caractéristiques des centres d’analyse :

Chaque centre doit avoir un caractère homogène. L’activité de chaque centre doit être mesurable à l’aide d’une unité de mesure appelée unité d’œuvre.

On distingue deux types de centres d’analyse :

Les centres principaux : ce sont des sections qui par leur activité participent directement au processus de production de l’entreprise.

Exemples : centre d’approvisionnement ; centre de production, centre de distribution.

Les centres auxiliaires (ou secondaires) : ce sont généralement des sections qui ont une activité globale et qui ne participent pas directement au processus de production de l’entreprise.

Exemples : gestion du personnel, gestion du matériel et des bâtiments (entretien, chauffage, sécurité, etc.), gestion financière (facturation, trésorerie, etc.).

b. Les unités d’œuvre (U.O.) et Assiette de frais :

Pour chaque centre d’analyse, il est nécessaire de définir une unité de mesure appelée « unité d’œuvre ou assiette de frais ».

L’unité d’œuvre répond à une double finalité :

- Elle est l’unité de mesure de l’activité d’un centre. Elle doit donc caractériser cette activité.

- Elle est un moyen pour imputer les charges du centre au coût des produits. Elle doit donc faciliter cette imputation.

L’unité d’œuvre est généralement exprimée en unité de temps (heure machine, heure de main d’œuvre…) ou en unité physique (un kilo, un mètre carré…).

Lorsqu’il n’est pas possible de déterminer une unité de mesure physique suffisamment représentative de l’activité d’un œuvre, une unité monétaire appelée Assiette de frais doit être utilisée.

Les nombres d’unités choisies doivent varier en étroite corrélation avec les montants des charges des sections correspondantes. Aussi elles doivent permettre une mesure de leur niveau d’activité.

Exemple des unités d’œuvre :

- Heure de main d’œuvre pour les ateliers peu mécanisés ou pour les services,

- Heure-machine pour les ateliers très mécanisés,

- Poids ou volume de la matière traitée,

- Nombre de pièces usinées,

- Le kilomètre ou la tonne par kilomètre ou le m3 par kilomètre pour le transport, etc ……

Le coût de l’unité d’œuvre (C.U.O.) d’un centre d’analyse est obtenu par le rapport :

C.U.O = Total des charges d’un centre principal/Nombre d’unité d’œuvre

La répartition des charges indirectes, sur les différents centres d’analyse, est réalisée sur la base d’une étude permettant de leur attribuer les montants qui les concernent.

Pour chaque type de charge indirecte, une certaine fraction du total est répartie sur les différents centres d’analyse.

Ces règles de répartition, qui doivent être régulièrement validées et actualisées, sont appelées « clés de répartition » ; Elles sont généralement exprimées sous forme de pourcentages.

On distingue :

La répartition primaire : elle consiste à répartir des charges indirectes entre les différents centres (auxiliaires et principaux) à l’aide des clés de répartition.

La répartition secondaire : elle consiste à répartir les frais des centres auxiliaires entre les différents centres principaux.

Signalons, dès à présent, que deux situations peuvent être distinguées : la répartition hiérarchique (ou en cascade) et la répartition avec prestations croisées (ou « prestations réciproques »)

c. La répartition Primaire :

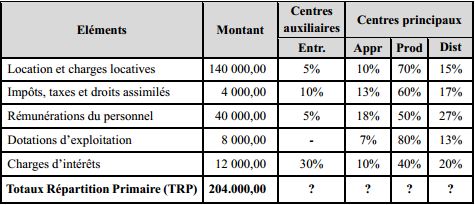

Exemple : (la répartition primaire)

Le tableau de répartition des charges indirectes de l’entreprise « ANWAL » se présente ainsi:

T.A.F : Effectuer la répartition primaire des charges indirectes, des sections auxiliaires, sur les sections principales.

Solution :

Cette répartition se fait en utilisant les clés de répartition qui ont été fixées.

d. La répartition Secondaire :

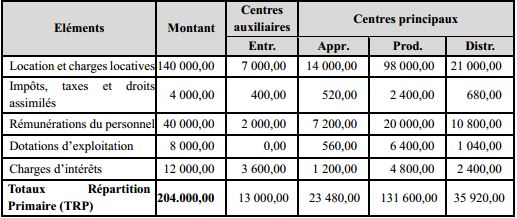

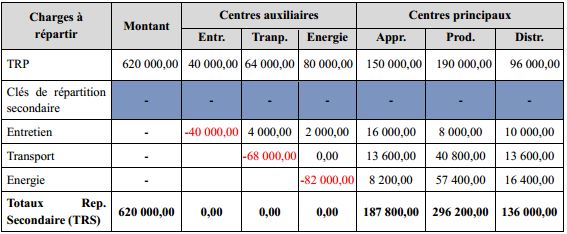

Exemple : (La répartition secondaire hiérarchique) Soit le tableau de répartition des charges indirectes d’une entreprise industrielle.

T.A.F : Effectuer la répartition secondaire des charges indirectes

Solution : (La répartition secondaire hiérarchique)

Cette répartition se fait aussi en utilisant les clés de répartition qui ont été fixées.

Tableau des répartition des charges indirectes

Exemple : (La répartition secondaire avec prestations croisées entre plusieurs centres)

Soit le tableau de répartition des charges indirectes d’une entreprise industrielle.

T.A.F : Effectuer la répartition secondaire des charges indirectes

Solution : (La répartition secondaire avec prestations croisées entre plusieurs sections).

On remarque que le centre « Entretien » se répartit sur tous les autres centres, alors que les centres « Transport » et « Energie » se fournissent des prestations réciproques (croisées) ;

Résolution algébrique :

Soit X, le total des charges indirectes, à répartir du centre « Transport »

Soit Y, le total des charges indirectes, à répartir de centre « Energie »

On aura

X = TRPTransport + 0,2xTRPEntretien + 0,2Y => X = 12 000 + 0,2×60 000 + 0,2Y

Y = TRPEnergie + 0,3xTRPEntretien + 0,1X => Y = 58 000 + 0,3×60 000 + 0,1X

Soit le système d’équations suivant :

X = 12 000 + 12 000 + 0,2Y => X = 24 000 + 0,2Y

Y = 58 000 + 18 000 + 0,1X => Y = 76 000 + 0,1X

On remplace Y dans X :

X = 24 000 + 0,2 x (76 000 + 0,1X) = 24 000 + 15 200 + 0,02X

=> X – 0,02X = 39 200

Donc : 0,98 X = 39 200 => X = 40 000,00 DH

On remplace X avec sa valeur dans Y :

Y = 76 000 + 0,1X = 76 000 + 0,1 x 40 000 => Y = 80 0000, 00 DH

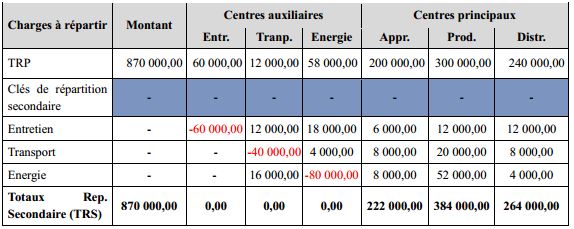

Le tableau de répartition des charges indirectes se présente ainsi :

e. Calcul du Coût d’unité d’œuvre (C.U.O.) :

Exemple : Le tableau de répartition des charges indirectes d’une unité industrielle (après la répartition secondaire) se présente ainsi :

T.A.F : Compléter le tableau de répartition des charges indirectes et calculer le coût d’unité d’œuvre.

Solution :

Coût d’unité d’œuvre d’un centre principal = / ′é ′

⇒ C.U.O. du centre « Approvisionnement » = 222 000,00/1200

= 185 DH

⇒ C.U.O. du centre « Production » = 384 000,00/3000

= 128 DH

⇒ C.U.O. du centre « Distribution » = 264 000,00/528 000,00

= 0,5 DH

4. L’imputation des charges indirectes aux coûts :

L’imputation consiste dans l’allocation des charges indirectes des centres principaux aux coûts en fonction du nombre d’unités d’œuvre consommées pour chaque produit ou service.

La mise en œuvre de cette dernière étape de la méthode des centres d’analyse pour imputer les coûts des différents centres aux coûts recherchés s’effectue en utilisant la relation suivante :

Coût à imputer = Coût de l’unité d’œuvre X Nombre d’unité d’œuvre consommées

Coût à imputer = Taux de frais X Assiette de frais

Le schéma suivant résume les modalités de cheminement des charges indirectes aux différents coûts :

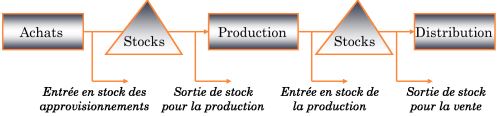

5. Calcul du coût d’achat :

Le coût d’achat des marchandises, des matières premières et des fournitures intègre l’ensemble des charges constatés lors de l’opération d’approvisionnement jusqu’à la mise en stock.

La détermination de ce coût en début de cycle d’exploitation permet d’évaluer le coût d’entrée de ces éléments en stocks.

Le Coût d’Achat (C.A.) se détermine selon la formule :

Coût d’Achat = Prix d’achat Hors Taxes + Charges directes d’achat + Charges indirectes d’achat

- Le prix d’achat correspond au montant d’achat net des réductions commerciales (Rabais, remises et ristournes).

- Les charges directes sont constituées des frais accessoires d’achat (frais de transport, frais de manutention, emballages, commissions, courtage…)

- Les charges indirectes sont constituées par les frais d’achats qui ne peuvent être identifiés comme afférents à des achats spécifiques. Ces charges sont regroupées dans le centre d’analyse « Approvisionnement ».

6. Méthode d’évaluation des stocks :

Les méthodes d’inventaire

Deux méthodes peuvent être utilisées pour la tenue des stocks : l’inventaire intermittent et l’inventaire permanent.

A. L’inventaire intermittent :

Cette technique d’inventaire des stocks est utilisée en comptabilité générale. Elle conduit à renoncer à la comptabilisation des mouvements de stocks dans le compte de stocks lors des achats ou des ventes.

Un comptage périodique des stocks permet au gestionnaire de connaître l’existant et compte tenu des entrées, de déterminer les sorties de la période.

L’égalité fondamentales des stocks :

Stock initial + Entrées = Sorties + Stock final

Selon le besoin et les données disponibles :

Sorties = Stock initial + Entrées – Stock final

Entrées = Sorties + Stock final – Stock initial

B. L’inventaire permanent :

Il permet de connaître à tout moment les stocks en valeur et en quantité, grâce à la tenue systématique des fiches de stocks.

Le montant du stock final est déterminé par la formule suivante :

Stock final = Stock initial + Entrées – Sorties

La méthode de l’inventaire permanent détermine le stock final théorique. Celui-ci doit être systématiquement comparé au stock réel calculé à partir d’un inventaire physique à la fin de l’exercice comptable.

On constate le plus souvent un écart entre le stock final théorique et le stock final réel, constituant une différence d’inventaire.

Si Stock réel > stock théorique Différence d’inventaire favorable

Si Stock réel < stock théorique Différence d’inventaire défavorable

Valorisation des mouvements de stocks

Pour évaluer les stocks, il est nécessaire de valoriser : les entrées et les sorties.

La valorisation des stocks concerne aussi bien les entrées que les sorties de stocks :

Valorisation des entrées

- Pour les marchandises, les matières, les emballages : coût d’achat

- Pour les produits fabriqués coût de production

Valorisation des sorties

L’évaluation des sorties peut se faire selon différentes méthodes, on retiendra :

- La méthode du « Premier Entré / Premier Sorti » (PEPS) appelée aussi méthode « First In First Out »(FIFO) ;

- La méthode du « Dernier Entré / Premier Sorti » (DEPS) appelée aussi méthode « Last In First Out » (LIFO) ;

- La méthode du « Coût Moyen Unitaire Pondéré » (CMUP) (le CMUP peut être calculé soit en fin de période, soit après chaque entrée) ;

Chacune de ces méthodes obéit à un objectif de financement de l’entreprise.

Fadoua

Merci beaucoup beaucoup pour cette leçon ❤️❤️❤️