Le bilan fonctionnel permet d’expliquer le fonctionnement de l’entreprise en distinguant les emplois stables (long terme) des emplois circulants (court terme) et les ressources stables (long terme) des ressources circulantes (court terme). Il s’établit en valeurs brutes. C’est un instrument qui permet l’analyse de l’équilibre financier de l’entreprise. Cette analyse permet de mettre en évidence les notions de fonds de roulement, de besoin en fonds de roulement et de trésorerie nette à partir desquelles la situation financière de l’entreprise peut être appréciée .

L’utilisation de ratios permettra de compléter cette appréciation et de proposer des solutions en cas de déséquilibre financier.

Le bilan fonctionnel est une autre manière d’analyser les masses que présente le bilan comptable. Il sert surtout à analyser d’où vient l’argent et comment il est utilisé. Cette présentation de bilan permet de rattacher des opérations à l’exploitation, au financier ou à l’investissement.

Les objectifs du bilan fonctionnel

Le bilan fonctionnel s’établit sur la base d’un bilan comptable. En effet, il s’agit d’un bilan retraité, dans lequel les postes du bilan fonctionnel sont classés selon une logique et une optique différentes de celles du bilan comptable.

Ce retraitement est dicté par le plan comptable général, qui s’en servira de base pour ses analyses (exemple : le tableau de financement).

Question : Quel est le but recherché lors de la réalisation du bilan fonctionnel ?

Réponse : Il faut savoir que le bilan fonctionnel n’a, en soit, aucun intérêt. C’est seulement l’analyse qui en découle qui va offrir matière à réflexion.

Le nom que porte le bilan indique sa finalité car c’est la fonction des comptes qui permet le classement du bilan fonctionnel.Question : Mais selon quelles fonctions ?

Réponse : Pour ordonner les postes, il suffit de se poser cette question :

le compte dont il est question concerne-t-il :

– l’investissement,

– l’exploitation,

– ou le financement ?

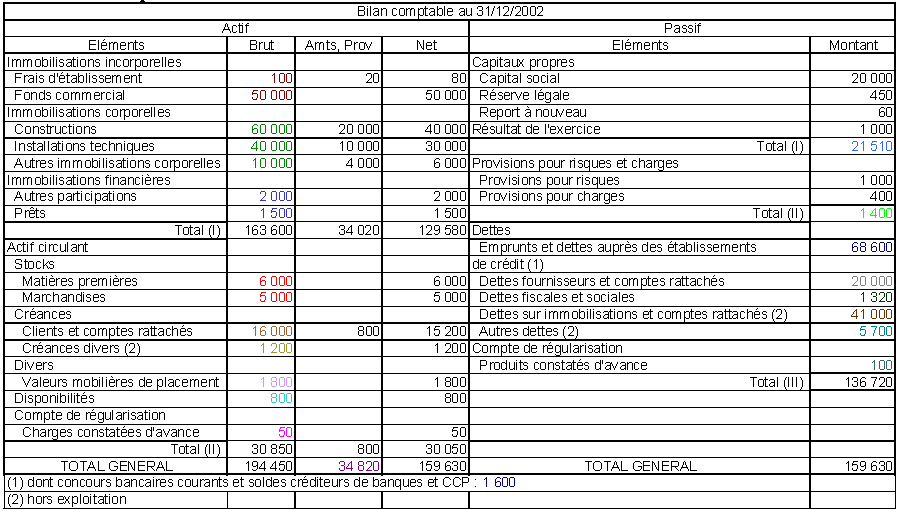

Le bilan fonctionnel permet également d’analyser la situation financière de l’entreprise étudiée. Voici le bilan comptable qui sert de base pour dresser le bilan fonctionnel.

Concept de bilan fonctionnel

Le bilan fonctionnel est un bilan comptable retraité dans le but d’expliquer le fonctionnement de l’entreprise. Les éléments de l’actif et du passif sont classés en différents cycles, ce qui permet :

- le calcul de différents agrégats (fonds de roulement, besoin en fonds de roulement, trésorerie) ;

- l’analyse de l’équilibre financier de l’entreprise.

Les cycles fonctionnels:

Cycle d’investissement : Cycle long qui s’étend sur plusieurs années. Il est représenté par les emplois stables (ou durables) de l’entreprise (investissements incorporels, corporels et financiers).

Cycle de financement :Il est représenté par les ressources stables ou durables (capitaux propres, dettes financières) nécessaires au financement des emplois stables.

Cycle d’exploitation : Ensemble des opérations allant de l’acquisition des matières premières et/ou marchandises jusqu’au recouvrement des créances clients. Le cycle d’exploitation est court pour une entreprise commerciale, plus long pour une entreprise de production. Il est représenté par :

- les actifs d’exploitation (besoins de financement générés par le cycle d’exploitation) ;

- les dettes d’exploitation (ressources de financement générées par le cycle d’exploitation).

Cycle hors exploitation : Certaines opérations n’ont pas de lien direct avec l’exploitation (placements financiers, dettes d’IS, sur immobilisations). Elles sont regroupées dans l’actif et le passif hors exploitation.

Les principes d’élaboration

- L’analyse fonctionnelle repose sur une hypothèse de continuité d’exploitation.

- Le bilan fonctionnel est élaboré à partir d’un bilan PCG avant répartition du résultat.

- Les éléments de l’actif sont inscrits pour leur valeur d’origine (valeur brute), les amortissements et dépréciations sont assimilés à des ressources stables.

- Les éléments du bilan (PCG) sont classés selon le cycle auquel ils appartiennent.

- Des retraitements sont prévus par la Centrale de bilans de la Banque de France (CDB) ; ils permettent de donner une image plus économique du bilan fonctionnel et facilitent les comparaisons interentreprises.

Construction du bilan fonctionnel

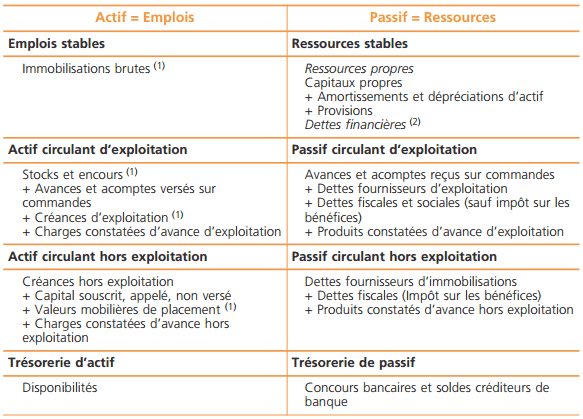

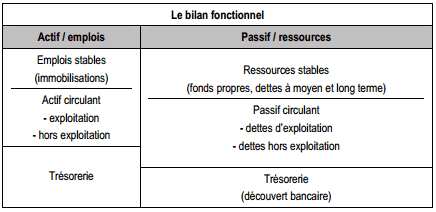

Le bilan fonctionnel est établi à partir d’un bilan avant affectation du résultat et se présente comme suit :

(1) En valeurs brutes. (2) Sauf concours bancaires, soldes créditeurs de banque.

Remarques :

1) Les actifs sont inscrits pour leur valeur brute et les amortissements et dépréciations sont reclassés dans les capitaux propres.

2) Les charges et produits constatés sont reclassés dans l’actif circulant d’exploitation ou hors exploitation selon leur nature.

3) Les valeurs mobilières de placement sont des actifs circulants hors exploitation.

4) Les dettes auprès des établissements de crédit, autres dettes financières et autres emprunts sont reclassées dans les ressources stables à l’exception des concours bancaires et soldes créditeurs de banque qui sont reclassés dans la trésorerie de passif.

5) Les provisions sont reclassées dans les ressources stables.

Les outils pour l’analyse du bilan fonctionnel

Les valeurs structurelles du bilan fonctionnel

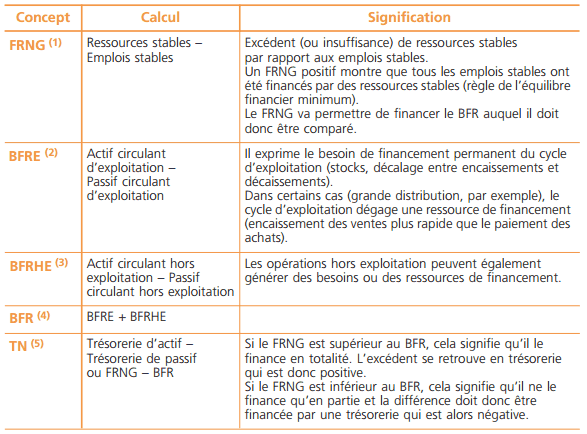

Fonds de roulement net global (FRNG) = ressources stables-emplois stables.

Besoin en fonds de roulement d’exploitation (BFRE) = actif circulant exploitation – passif circulant exploitation.

Besoin en fonds de roulement hors exploitation (BFRHE) = actif circulant hors exploitation- passif circulant hors exploitation.

Trésorerie nette = trésorerie active- trésorerie passive.

(1) Fonds de Roulement Net Global. (2) Besoin en Fonds de Roulement d’Exploitation. (3) Besoins en Fonds de Roulement hors exploitation. (4) Besoin en Fonds de Roulement (total). (5) Trésorerie nette.

Les ratios du bilan fonctionnel

Un ratio est un rapport entre deux grandeurs comparées dans le but de fournir un élément d’appréciation sur la situation financière ou la performance de l’entreprise.

Il en existe de très nombreux mais le plus important est de choisir des ratios significatifs. La liste suivante, indicative, regroupe des ratios couramment utilisés dans le cadre de l’analyse fonctionnelle :

Le ratio de couverture des emplois stables : Ressources stables/Emplois stables

Le ratio de couverture des capitaux investis :Ressources stables/Emplois stables + BFRE

Le taux d’endettement: Dettes financières + Concours bancaires/Ressources propres

Le FRNG en jours de chiffre d’affaires : FRNG/Chiffre d’affaires hors taxes × 360 jours

Le poids du BFRE sur le chiffre d’affaires : BFRE/Chiffre d’affaires HT × 360 jours

La durée moyenne de stockage : Stock moyen/Coût annuel des achats (ou de production) × 360 jours

Le délai de crédit clients: Encours moyen des créances clients/Chiffre d’affaires taxes comprises × 360 jours

Le délai de crédit fournisseurs : Encours moyen des dettes fournisseurs/Achats + Services extérieurs taxes comprises × 360 jours

Le résultat d’un ratio n’a généralement d’intérêt que dans la comparaison dans le temps (la situation s’est-elle améliorée ou dégradée depuis l’exercice précédent ?) et/ou dans l’espace (la situation de l’entreprise est-elle meilleure ou moins bonne que celle des entreprises comparables ?).

Analyse de la situation financière

Le diagnostic

En général, la situation financière d’une entreprise est délicate si le FRNG est inférieur au BFR. L’utilisation des ratios permet d’approcher les causes de ce déséquilibre financier :

Le FRNG est-il suffisant ?

Ratio de couverture des emplois stables

Ratio de couverture des capitaux investis

Poids du FRNG en jours de chiffre d’affaires

Le BFR est-il trop important ?

Durée moyenne de stockage

Délai de crédit clients

Délai de crédit fournisseurs

Les actions possibles

Pour améliorer le rapport entre le FRNG et le BFR, on peut engager les actions suivantes :

Action à engager pour améliorer la situation financière :

Action sur le FRNG :

Le fonds de roulement net global (FRNG) représente l’excédent des ressources stables sur les emplois stables. Il représente la partie des ressources stables non utilisée pour financer les emplois stables et qui peut servir à financer le besoin de financement du cycle d’exploitation.

Pour augmenter le FRNG, il est possible de :

– procéder à une augmentation de capital, donc faire appel aux propriétaires de l’entreprise ;

– emprunter à un organisme financier, si l’endettement n’est pas déjà trop élevé.

La réduction des actifs immobilisés ne peut en général pas être envisagée, s’il s’agit de l’outil de production car cela constituerait un désinvestissement qui aurait pour conséquence de réduire les moyens de production de l’entreprise. Pour les autres actifs immobilisés, cela peut être envisagé (titres immobilisés, immeubles mis en location notamment).

Action sur le BFRE :

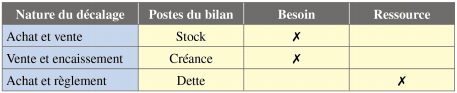

Le besoin en fonds de roulement représente un besoin de financement généré par des décalages dans le temps entre :

On distingue :

- Le besoin en fonds de roulement d’exploitation (BFRE) généré par le cycle d’exploitation. Il comprend une composante stable dite « structurelle » (qui dépend de la durée de stockage, des délais de paiement des clients et fournisseurs) et une conjoncturelle (le BFRE varie avec le niveau d’activité représenté par le chiffre d’affaires).

- Le besoin en fonds de roulement hors exploitation (BFRHE) généré par le cycle hors exploitation.

Pour diminuer le BFR, il est possible de :

– améliorer la gestion des stocks pour en diminuer le volume ;

– négocier avec les clients des délais de crédit plus courts, en faisant attention à ceux qui sont accordés par la concurrence vers laquelle les clients pourraient se retourner ;

– négocier des délais de paiement plus importants avec les fournisseurs.

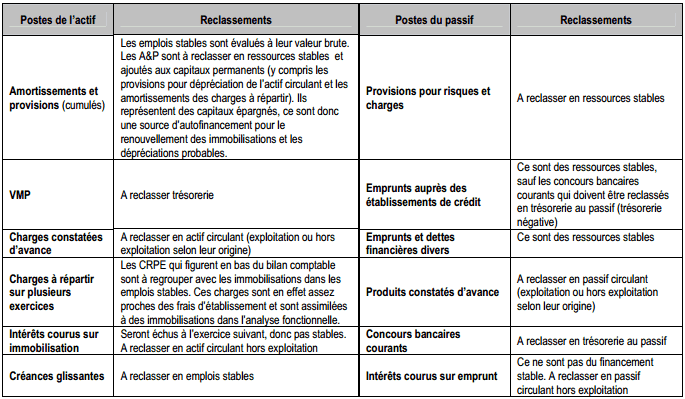

Les retraitements du bilan fonctionnel

Les corrections liées aux emplois stables

Actionnaires, capital souscrit non appelé:

- À éliminer de l’actif du bilan.

- À soustraire des capitaux propres afin de ne prendre en compte que les ressources effectivement mises à la disposition de la société.

Charges à répartir:

- Elles figurent au bas du bilan.

- Elles sont à ajouter aux emplois stables (pour leur montant brut) car assimilées à des immobilisations dans l’analyse fonctionnelle.

Amortissements des immobilisations:

- Ils représentent une ressource de financement.

- À ajouter aux ressources stables (y compris les amortissements des charges à répartir).

Primes de remboursement des obligations:

- À éliminer de l’actif du bilan.

- À déduire des emprunts obligataires (ressources stables). Il n’est tenu compte que du prix d’émission de l’emprunt.

Intérêts courus sur créances immobilisées, prêts :

- À reclasser en actif circulant hors exploitation.

Les corrections liées aux éléments de l’actif circulant d’exploitation et hors exploitation

Charges constatées d’avance: Montant à ventiler en actif d’exploitation ou hors exploitation, selon leur nature.

Écart de conversion actif sur créance:

- Les créances doivent être évaluées à leur valeur d’origine.

- Les écarts de conversion actifs doivent être neutralisés, c’est-à-dire ajoutés aux créances.

Écart de conversion passif sur créances : Ils sont déduits des créances.

Capital souscrit, appelé – non versé, Valeurs mobilières de placement et les intérêts courus sur prêts : À reclasser en actif circulant hors exploitation.

Les corrections liées aux ressources stables

Actionnaires, capital souscrit non appelé: À soustraire des capitaux propres afin de ne prendre en compte que les ressources effectivement mises à la disposition de la société.

Amortissements et dépréciations de l’actif du bilan :À ajouter aux capitaux propres.

Dettes financières (sauf concours bancaires courants et soldes créditeurs de banque): Elles représentent une ressource stable. Elles sont à ajouter aux capitaux propres.

Concours bancaires courants et soldes créditeurs de banque : À soustraire des emprunts et à ajouter à la trésorerie passive.

Intérêts courus sur emprunts : À reclasser en dette hors exploitation.

Écarts de conversion actifs sur dettes:

- Les dettes doivent être évaluées à leur valeur d’origine.

- Les écarts de conversion actifs sont à déduire des dettes.

Écarts de conversion passifs sur dettes :Les écarts de conversion passifs sont ajoutés aux dettes.

Les corrections liées aux dettes d’exploitation et hors exploitation

Produits constatés d’avance : Montant à ventiler en dette d’exploitation ou hors exploitation, selon leur nature.

Intérêts courus sur emprunts : À soustraire des emprunts et à reclasser en dette hors exploitation.

Dette sur immobilisation, dette d’IS et Dividendes à payer: À reclasser en dette hors exploitation.

Trésorerie nette = trésorerie active – trésorerie passive, avec :

Trésorerie active = disponibilités.

Trésorerie passive = concours bancaires courants + soldes créditeurs de banque.Trésorerie nette = FRNG – BFR

•Si FRNG- BFR > 0, la trésorerie nette est positive.

•Si FRNG- BFR < 0, la trésorerie nette est négative.

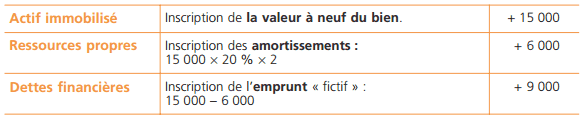

Le retraitement du crédit-bail dans le bilan fonctionnel

Le crédit-bail est une solution alternative à l’acquisition d’un bien financée par un emprunt. Les biens financés par crédit-bail ne figurent pas à l’actif du bilan puisque l’entreprise utilisatrice n’en est pas propriétaire. Il est possible de retraiter le bilan fonctionnel pour intégrer les biens pris en crédit-bail dans les actifs immobilisés de l’entreprise. Pour cela, il faut retraiter le bilan avec comme objectif de recomposer la situation comme si les biens financés par crédit-bail avaient été acquis et financés par un emprunt.

Exemple :

Au 31/12/N, un bien pris en crédit-bail depuis le 01/01/N-1 dont la valeur à neuf était à l’origine de 15 000 e. Amortissement linéaire sur 5 ans.

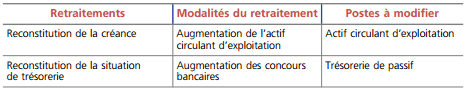

Les effets escomptés non échus

Certaines entreprises recourent à l’escompte des effets de commerce. Cela signifie qu’elles transforment en disponibilités des créances (effets à recevoir). Cela a pour effet d’augmenter le solde bancaire et de diminuer le montant des créances.

Dans l’analyse fonctionnelle, la trésorerie fera l’objet d’une attention particulière. Il convient donc d’annuler les effets de l’escompte, dans le souci d’harmoniser la présentation du bilan fonctionnel dans les entreprises qu’elles escomptent ou non leurs effets.

Le bilan comptable:

Le bilan comptable est une photographie de la situation d’une entreprise, décrivant ses emplois (ses immobilisations et ses créances = actif) et ses ressources (ses réserves et ses dettes = passif) à une date donnée.

Pour procéder à l’analyse de la situation financière de la structure, certains retraitements sont nécessaires. Dans cette démarche d’analyse, deux approches se côtoient.

L’analyse fonctionnelle est l’une de ces deux conceptions : l’équilibre financier est alors apprécié à travers l’aptitude de l’entreprise à financer ses emplois stables par ses ressources stables.

La seconde étant la conception patrimoniale. Cette approche a pour objet d’apprécier l’équilibre financier à travers les modalités de couverture de ses emplois et de ses ressources. L’approche patrimoniale du bilan est centrée sur les notions de solvabilité et de liquidité. On parle dans ce cas de bilan financier.

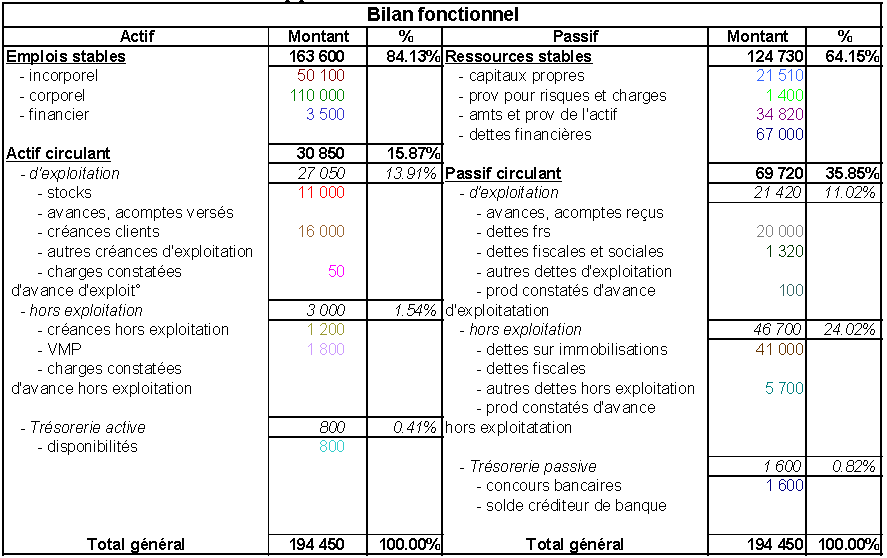

Le bilan fonctionnel développé:

Les pourcentages expriment la part d’un élément par rapport au total général.

Total général actif = total général du passif

Total général du BF = total actif brut du bilan comptable.

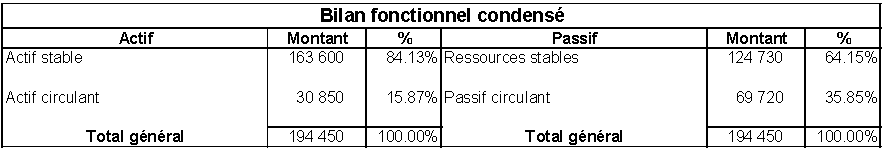

Le bilan fonctionnel condensé:

Les ratios:

Taux de couverture des emplois stables =(Ressources stables/Emplois stables)x 100 = (124 730/163600) x 100 = 76,24%

Taux d’endettement = (Dettes financières + soldes créditeurs de banque/ressources propres) x 100 =( 67 000+1 600/21 510) x 100 = 318,92%

Quelle est la différence entre bilan fonctionnel et financier?

Le bilan fonctionnel est un résumé du bilan comptable d’une société, où l’idée générale est d’aller à l’essentiel de l’activité : principaux postes de ressources et d’emplois, classés selon leur fonction. Le but d’un bilan fonctionnel est d’avoir une vue globale du patrimoine de l’entreprise, sans forcément aller dans le moindre détail comptable.

Le bilan financier a pour but d’analyser la situation d’une entreprise, d’un point de vue financier, avec notamment une analyse de la liquidité, afin d’évaluer le risque financier inhérent à la structure, dans le but notamment de rassurer d’éventuels partenaires financiers. On prend comme base la valeur réelle de l’actif, et on classe les données selon leur potentiel de liquidité et d’exigibilité (éléments à plus d’1 an et à moins d’1 an).

Décomposition du bilan fonctionnel

A la différence du bilan financier, le bilan fonctionnel est établi dans une optique de poursuite d’activité. Les ressources et les emplois classés respectivement selon leur destination et leur origine, sont regroupés par cycles, constituant chacun un ensemble d’opérations de même nature.

On distingue 4 cycles :

• Le cycle de financement de l’investissement regroupant les emplois stables d’investissement et les ressources stables, affectées de par leur nature au financement des opérations d’investissement.

• Le cycle de financement stable d’exploitation regroupant les ressources stables destinées au financement des besoins d’exploitation à plus ou moins long terme et les actifs « quasi immobilisés » d’exploitation. Les termes d’actifs immobilisés et d’exploitation sont de prime abord contradictoires, car la caractéristique fondamentale des éléments d’exploitation est leur caractère « circulant », non statique, donc non immobilisé. Mais des facteurs spécifiques au fonctionnement des établissements sociaux et médico-sociaux font considérer certains éléments d’exploitation comme des quasi immobilisations, notamment les créances glissantes prévues à l’article R. 314-109 du CASF dont la date d’encaissement est pour l’instant reportée in fine.

• Le cycle d’exploitation et hors exploitation regroupant respectivement les opérations liées à l’activité cyclique (pour ce qui est du cycle d’exploitation) et des autres opérations non courantes (pour le cycle hors exploitation)

• Le cycle de trésorerie résultant des cycles précédents. Il a pour fonction d’assurer l’ajustement global entre le cycle d’exploitation et les deux autres cycles.

Les cycles d’investissement et de financement correspondent à des cycles longs car ils concernent des opérations durables.

Les cycles d’exploitation, hors exploitation et de trésorerie sont qualifiés de cycles courts.

Les emplois et ressources liés au cycle d’investissement sont des emplois et des ressources stables (supérieurs à 1 an).

Les emplois et ressources liés à l’exploitation sont des emplois et ressources circulants (inférieurs à 1 an).

Les reclassements et retraitements du bilan fonctionnel

La construction du bilan fonctionnel consiste à effectuer divers reclassements et retraitements destinés à permettre le passage du bilan comptable au bilan fonctionnel.

Les reclassements au sein du bilan

Le retraitement d’éléments hors bilan

Par hors bilan, on entend tous les droits et obligations de l’entité autres que ceux qui doivent être inscrits au bilan et au compte de résultat ou qui n’y figurent que de façon incomplète (on les trouve dans les notes annexes au bilan et au compte de résultat).

Les effets escomptés non échus : lorsqu’une structure fait état d’un besoin de trésorerie, elle a la possibilité d’escompter les effets qu’elle détient sur ses clients, ou encore de céder ses créances. La créance cédée disparaît alors du bilan de l’entité, mais celle-ci reste tenue de rembourser la banque en cas de défaillance du créancier.

Les effets escomptés non échues et les créances cédées sont :

• Ajoutés à l’actif circulant dans les créances d’exploitation

• Ajoutés aux dettes circulantes dans les soldes créditeurs de banques

Le crédit-bail ou la location financement :

Les biens dont l’entreprise dispose sous contrat de crédit-bail ne figurent pas à l’actif du bilan avant qu’elle ne lève l’option d’achat.

L’approche fonctionnelle, soucieuse de mettre en évidence le cycle d’investissement / financement dans sa réalité économique, retraite les biens utilisés en crédit-bail en les intégrant dans les emplois et les ressources stables comme s’ils avaient été financés par emprunt.

Le retraitement s’effectue de la manière suivante :

- la valeur d’origine des biens, telle qu’elle figure dans l’annexe, vient s’ajouter aux emplois durables

- les ressources stables sont majorées des amortissements qui auraient été pratiqués et d’un emprunt implicite correspondant à l’avance de fonds consentie par le loueur.

L’affectation du résultat et le report à nouveau

Les règles d’affectation du résultat des associations du secteur social et médico-social étant spécifiques et encadrées, il convient d’être également particulièrement attentif quant à la distinction du résultat et report à nouveau « propres » de l’entreprise et ceux sous contrôle de tiers financeurs.

Dans cette optique, il convient à travers « le report à nouveau », « les réserves de trésorerie » et « les réserves de compensation » de distinguer les ressources ou emplois stables affectés à l’investissement ou à l’exploitation.

Cette distinction permettra notamment, une fois de bilan fonctionnel réalisé, de dégager le Fonds de roulement d’investissement (FRI) et/ou le Fonds de roulement d’exploitation (FRE).

KOFFI GEORGES

juste vous dire merci de m’envoyer des informations

DJELALI M

je voudrais le prix avant de m abonner?

Tifawt

C’est gratuit Mr Djali

BOUADDI

S’il vous plait, pouvez vous m’envoyer un des résumés des retraitement et des reclassement pour le bila financier et le bilan fonctionnel, et comment calculer les les ratios de rotation des stocks et des produits finis ainsi les ratio des délais fournisseurs et des clients. Je vous remercie infiniment.

OUEDRAOGO

Merci !!! Que Dieu vous accompagne

Djenabou

Merci pour tous ces connaissances

Moïse

Excellente production…

Encore bravo…..

Comment vous soutenir????

Ibrahim lei

Je veux savoir comment télécharger ce cours s’ il vous plait

Younes

Bonjour,

Le cours traite le bilan fonctionnel selon la comptabilité française.

J’aimerais bien selon le bilan marocain ou autre.

Merci

Akino's

Je vous suis vraiment gré pour cette connaissance.