TVA est un impôt indirect sur la consommation. C’est donc le consommateur qui en supporte la charge définitive. Elle est cependant versée au Trésor public par les entreprises assujetties, à chacune des étapes du circuit économique.

Mécanisme de la taxe sur la valeur ajoutée

L’assujetti :

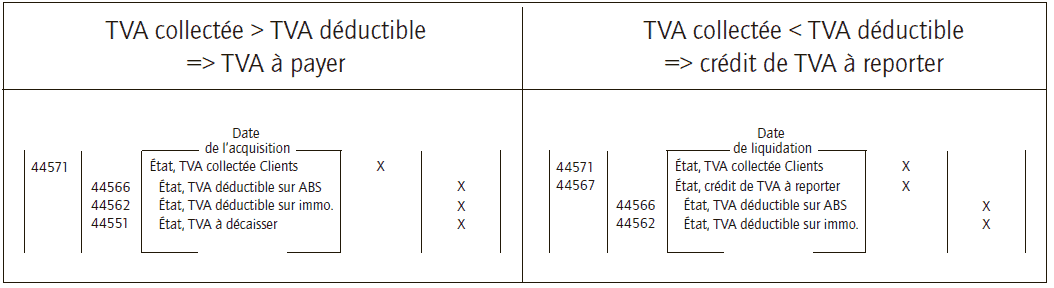

- collecte la taxe sur la valeur ajoutée facturée sur ses ventes (TVA collectée) ;

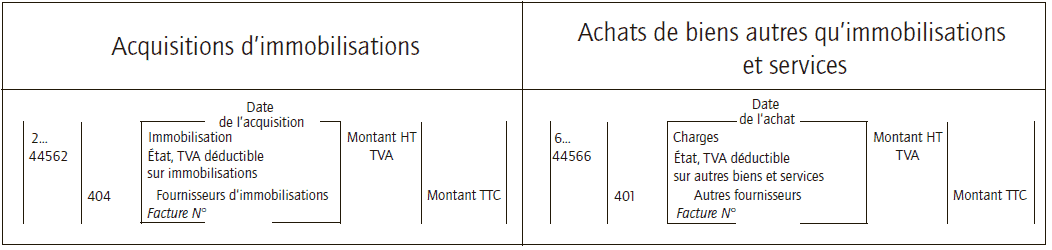

- déduit la taxe sur la valeur ajoutée facturée sur ses achats, ses consommations intermédiaires et ses acquisitions d’immobilisations par ses fournisseurs (TVA déductible) ;

- reverse à l’État la différence.

TVA à payer = TVA collectée – TVA déductible

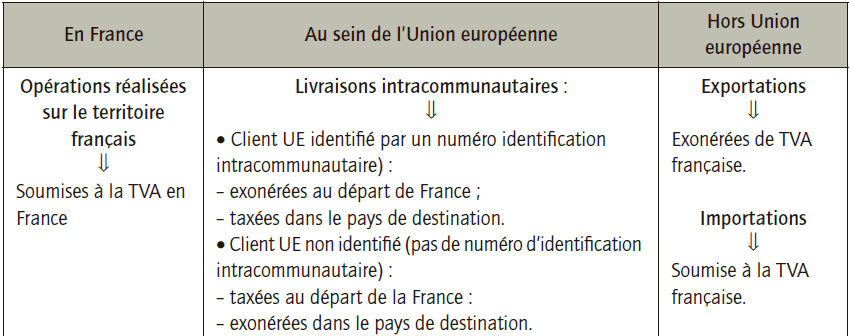

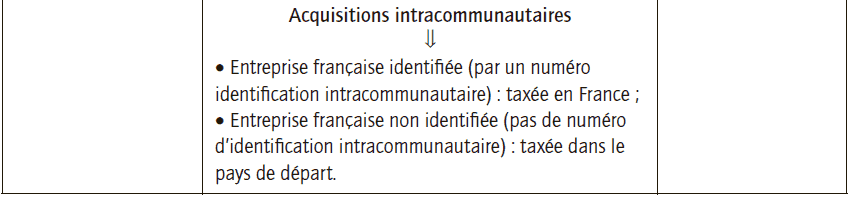

Territorialité de la TVA

Elle détermine l’application de la taxe sur la valeur ajoutée dans un espace géographique donné.

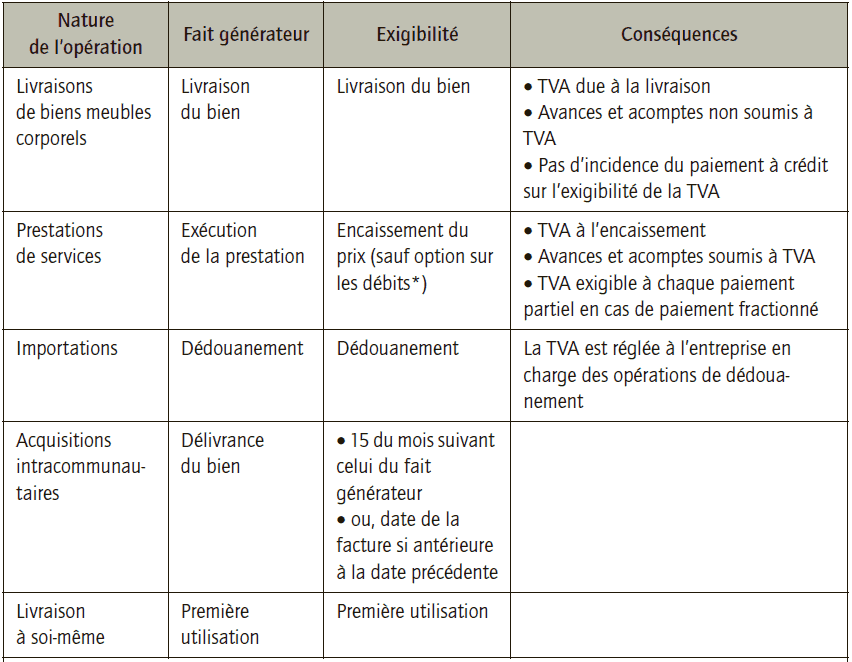

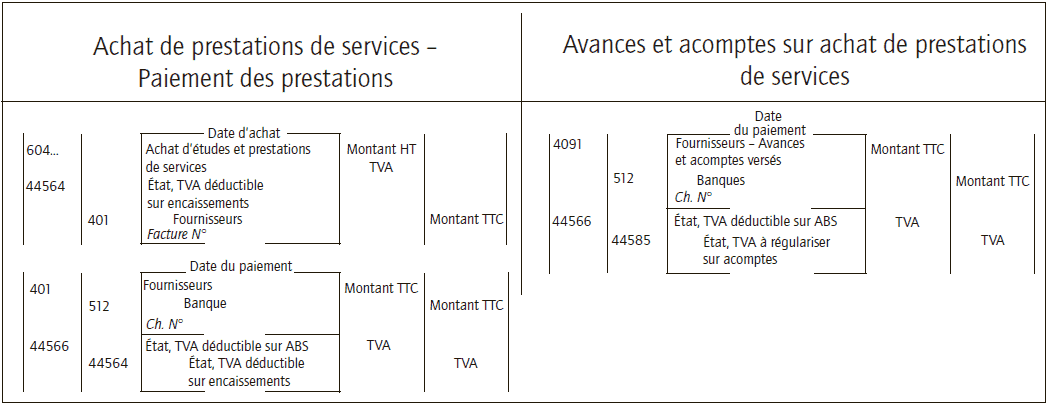

Fait générateur et exigibilité

- Le fait générateur est l’événement qui donne naissance à la créance fiscale du Trésor public : l’opération est assujettie, le taux en vigueur est appliqué, la taxe sur la valeur ajoutée doit être comptabilisée.

- L’exigibilité détermine la date à laquelle la taxe sur la valeur ajoutée doit être déclarée au Trésor public, celle de son paiement et enfin, la date du droit à déduction pour le client.

- Fait générateur et l’exigibilité ne coïncident pas toujours, cela dépend de la nature des opérations.

* Le prestataire de service peut exercer l’option pour le régime de la « TVA sur les débits ». La taxe sur la valeur ajoutée est alors collectée lors de l’inscription de la somme au débit du compte client, c’est-à-dire à la facturation. Cependant, même en cas d’option la perception d’avances et acomptes rend la taxe sur la valeur ajoutée exigible dès le moment de leur versement.

Laisser un commentaire