Une entreprise peut être conduite à effectuer des travaux de recherche scientifique et technique pour le compte de ses clients : en comptabilité, ces travaux seront traités comme des prestations de services. Les frais de recherche évoqués ci-après sont ceux engagés par l’entreprise pour son propre compte : en cas de réussite, ils donneront lieu à la production et à la commercialisation d’un produit nouveau.

Sous certaines conditions, la réglementation comptable permet de considérer ces frais particuliers (comptabilisés en charges lors de leur engagement), comme des investissements immatériels. Le choix, lorsque ces conditions sont réunies, dépend d’une décision de gestion du chef d’entreprise, même si l’inscription à l’ actif est reconnue comme une méthode préférentielle par la réglementation comptable.

La distinction phase de recherche – phase de développement

Comme pour toutes les opérations liées à la création d’une immobilisation incorporelle, les dépenses de recherche scientifique et technique doivent pouvoir être ventilées entre les deux phases.

Exemples d’activité de recherche

• Obtention de nouvelles connaissances.

• Recherche, évaluation et sélection finale d’applications éventuelles de résultats de recherche ou d’autres connaissances.

• Recherche de solutions alternatives pour les matières, dispositifs, produits, procédés, systèmes ou services.

• Frais de recherche fondamentale.

Exemples d’activités de développement

• Conception, construction et tests de pré-production ou de pré-utilisation de modèles et prototypes.

• Conception d’outils, gabarits, moules et matrices impliquant une technologie nouvelle.

• Conception, construction et tests pour des matériaux, dispositifs, produits, procédés, systèmes ou services nouveaux ou améliorés.

Les dépenses supportées pour la phase de recherche doivent être comptabilisées en charges lorsqu’elles sont encourues et qu’elles ne peuvent plus être incorporées dans le coût d’une immobilisation incorporelle à une date ultérieure. Les coûts de développement peuvent être comptabilisés à l’ actif sous certaines conditions (il s’agit alors d’une méthode préférentielle).

Conditions à respecter pour l’inscription à l’actif des coûts de développement

Pendant l’exercice, au moment de leur engagement, ces frais sont comptabilisés dans les comptes de la classe 6, par respect du principe de prudence. Lors des opérations de fin d’exercice, le chef d’entreprise pourra décider l’inscription de ces frais à l’actif, s’ils se rapportent à des projets nettement individualisés, ayant de sérieuses chances de réussite technique et de rentabilité commerciale. Ceci implique de respecter l’ensemble des critères suivants :

• Faisabilité technique nécessaire à l’achèvement de l’immobilisation incorporelle

• Intention d’achever l’immobilisation incorporelle

• Capacité à utiliser ou à vendre l’ immobilisation incorporelle

• Potentiel de l’immobilisation incorporelle à générer des avantages économiques futurs (existence d’un marché ou utilité pour l’entreprise)

• Disponibilité de ressources appropriées pour achever le développement et utiliser ou vendre l’immobilisation incorporelle

• Capacité à évaluer de façon fiable les dépenses

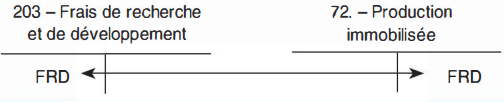

Méthode de comptabilisation

Pendant l’exercice: Inscription des frais de recherche et de développement au débit des comptes de charges par nature concernés.

À la clôture de l’exercice:

L’évaluation à l’entrée dans le compte 203 se fait sur la base du coût de production (ici, coût de développement), comme pour les autres immobilisations produites par l’entreprise.

Amortissement des frais de recherche et de développement

Par analogie avec les frais d’établissement, l’amortissement se déroule au maximum sur cinq ans en mode linéaire. Le point de départ de l ‘amortissement coïncide avec la date d’inscription des frais au compte 203.

Écriture comptable :

Débit : 6811 – « Dotations aux amortissements sur immobilisations incorporelles et corporelles »

Crédit : 2803 – « Amortissements des frais de recherche et de développement ».

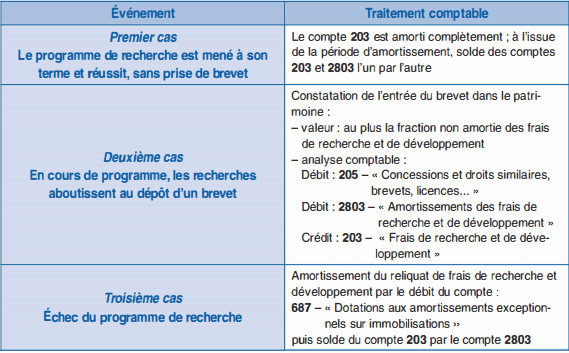

Sort ultérieur des frais de recherche et de développement

Application corrigé:

L’entreprise RST, dont l’exercice comptable coïncide avec l’année civile, a engagé, durant l’exercice N, divers programmes de recherche au niveau européen :

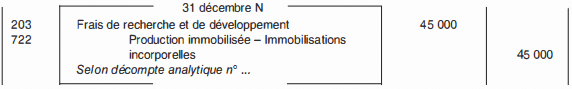

– le projet « Mercure », pour lequel des travaux s’élevant à 45 000 € ont été effectués. Le projet n’est pas achevé à la clôture de l’exercice, mais les dirigeants estiment qu’il permettra la commercialisation d’un produit nouveau dès l’année N+2. Les dépenses font l’objet d’une programmation et d’un suivi précis en comptabilité analytique ;

– le projet « Mars », auquel il a été engagé pour 58 600 € de frais : ce projet restera à l’état de recherche fondamentale.

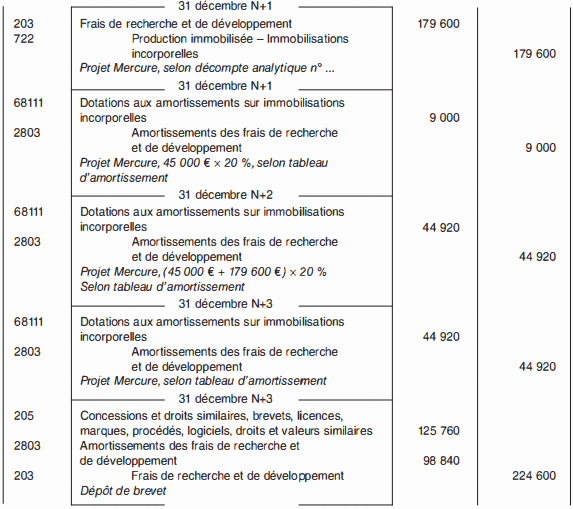

À la fin de l’exercice N+1 , le projet « Mercure ,, est achevé ; le total des charges engagées s’élève à 224 600 €.

À la fin de l’année N+3, devant les menaces de la concurrence, l’entreprise RST dépose un brevet concernant le projet « Mercure ».

1. Analyser les deux projets au regard de la réglementation comptable.

2. Présenter les écritures à enregistrer dans le livre-journal de l’entreprise RST à la clôture des exercices N, N+1 , N+2 et N+3 (les dirigeants immobilisent systématiquement les frais de développement lorsque c’est possible et les amortissent sur cinq ans à compter de la date d’inscription au compte 203 ; en cas de dépôt de brevet, ils évaluent ce dernier à la valeur non amortie des frais de recherche et de développement).

3. Analyser l’impact du choix des dirigeants sur le résultat comptable des exercices concernés.

Corrigé de l’application

1 . Analyse des projets

Projet « Mercure »

Les dépenses relatives à ce projet peuvent faire l’objet d’une inscription à l’actif en immobilisations incorporelles car elles constituent des coûts de développement.

Projet « Mars »

Inversement, les dépenses relatives à ce projet sont des dépenses de recherche selon la terminologie comptable ; les frais correspondants doivent donc demeurer en charges, en vertu du principe de prudence.

2. Écritures comptables

3. Analyse de l’impact du choix des dirigeants sur le résultat comptable des exercices concernés

Suite au choix des dirigeants » d’activer ,, les frais de développement, le résultat comptable de l’exercice N est majoré de 45 000 €. Celui de l’exercice N+1 est majoré de : 1 79 600 – 9 000 = 1 70 600 €. Les résultats comptables des exercices N+2 et N+3 sont minorés chacun de 44 920 €.

L’addition algébrique de ces sommes correspond à la valeur nette comptable des frais de développement lors du dépôt de brevet :

45 000 € + 1 79 600 € – 9 000 € – 44 920 € – 44 920 € = 1 25 760 €

Il s’agit du coût de développement du brevet immobilisé au 31 décembre N+3. Le brevet sera ensuite amorti sur sa durée de protection juridique (ou sa durée d’utilisation réelle si elle est plus courte, ou même sur 5 ans).

L’inscription à l’actif des frais de développement aboutit donc à améliorer la présentation du bilan des exercices N et N+1 en étalant la prise en charge sur les exercices futurs. Si l’activité de recherche était régulière dans le temps le procédé ne présenterait pas d’avantages à ce niveau.

Le choix pour une méthode préférentielle au sens du PCG n’a pas à être justifié lors du changement de méthode comptable.

Mouad

selon l’article 214-12 PCG 2019 : L’amortissement d’un actif commence à la date de début de consommation des avantages futures économiques qui lui sont attachés généralement mise en service de cet actif, pouvez vous nous expliquer d’avantage pour quoi vous avez comptabiliser la première dotation (9000) ?

Merci d’avance.

Da-CRUZ Noudéhouénou Ulrich

selon l’article 214-12 pcg 2019 : l’amortissement d’un actif commence à la date de début de consommation des avantages futures économiques qui lui sont attachés généralement mise en service de cet actif, pouvez vous nous expliquer d’avantage pour quoi vous avez comptabiliser la première dotation (9000) ?

merci d’avance.

Fresh-Career

BIC – Distinction entre elements d actif et charges – Derogation aux principes generaux de determination des actifs et decision de gestion – Depenses de recherche et developpement, de conception de logiciels, de creation de site internet et de brevets et marques developpes en interne Le I de l’ article 236 du CGI ouvre le choix aux entreprises relevant de l’impot sur le revenu (categories benefices industriels et commerciaux, benefices agricoles, benefices non commerciaux) et de l’impot sur les societes, entre la deduction immediate et une deduction echelonnee des depenses de fonctionnement exposees dans les operations de recherche scientifique ou technique exposees dans les operations de conception de logiciels.