Avant de faire l’exercice je vous recommande de voir le cours « Soldes intermédiaires de gestion (SIG)« . L’entreprise ABC exerce une activité commerciale. Elle dispose en fin d’exercice d’un stock de marchandises de 1 000 articles dont le coût unitaire n’est pas le même selon la méthode d’évaluation :

– méthode « premier entré premier sorti « (FIFO) : 1 200 euros

– méthode coût moyen pondéré (CMP) : 1 050 euros

La différence d’évaluation provient de la hausse du prix unitaire des produits vendus au cours de l’exercice. On sait que, dans un tel cas de figure, la méthode FIFO donne un coût supérieur. Par ailleurs, on dispose des données suivantes pour l’exercice :

Ventes : 5 000 k€

Achats : 4 000 k€

Ch. externes : 280 k€

Ch. personnel : 310 k€

Impôts et taxes : 40 k€

Évaluation du stock initial en début d’exercice : 800 k€ (800 unités à 1 000 euros).

Choix de la méthode d’évaluation des stocks

Calcul la marge commerciale et de l’EBE dans les deux cas de figure .

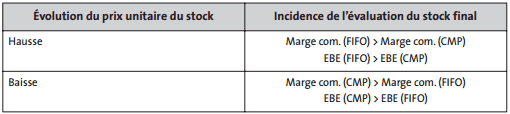

La marge commerciale et l’EBE sont directement influencés par le mode d’évaluation des stocks. Tout choix qui conduit à augmenter l’évaluation unitaire des stocks finaux de produits et de marchandises conduit mécaniquement à augmenter la marge commerciale, la valeur ajouté et l’EBE (cela indépendamment de la politique de stockage ou de déstockage physique concernant la quantité en stock).

Le résultat précédent peut être généralisé en considérant le cas symétrique d’une décroissance du prix unitaire des éléments achetés ou fabriqués au cours de l’exercice.

Choix de la méthode d’amortissement

L’entreprise ABC dispose d’une immobilisation acquise 1 000 k€ depuis 2 ans et qui a fait l’objet au cours de l’exercice précédent d’un amortissement dégressif maximum (durée de vie de l’immobilisation : 5 ans, coefficients du dégressif : 1,75). On sait par ailleurs que les charges financières sont de 150 et le taux de l’impôt de 33 1/3 %.

Le choix en matière de dotation oscille entre :

– la poursuite de l’amortissement dégressif soit

Valeur nette comptable en début d’exercice N + 1 : 1 000 – (1 000 x 20 % x 1,75) = 650

Dot. amortissement (dégressif) 650 x 1,75 x 20 % = 227,5

– et l’imputation de dotation minimale.

Dans ce cas, la contrainte sociale et fiscale conduit à pratiquer un amortissement sur 2 ans égal au linéaire cumulé, soit : 1 000 x 20 % x 2 ans = 400.

Au terme de l’exercice précédent, le bien a été amorti en dégressif. La dotation passée était :

1 000 x 20 % x 1,75 = 350.

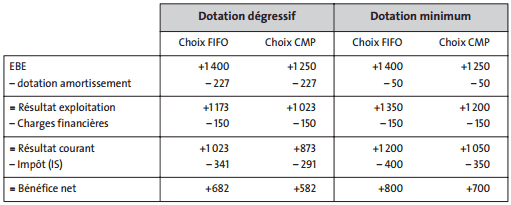

Cela signifie que l’entreprise a pris de l’avance par rapport à l’obligation minimale du linéaire. Entre le maximum de l’amortissement dégressif et le minimum, l’entreprise peut fixer sa dotation de l’exercice à 227,5 ou à 400 – 350 = 50. Le montant de son résultat d’exploitation, de son résultat courant et enfin de son bénéfice net, dépendra des choix en matière d’évaluation de stock combinés aux choix d’amortissement.

On retrouve au niveau du résultat d’exploitation et du résultat courant la différence de dotation aux amortissement. Toutes choses égales, l’utilisation de la possibilité maximale d’amortissement dégressif diminue le résultat brut avant impôts. Cependant, les dotations aux amortissements étant fiscalement déductibles, elles contribuent à minimiser la charge de l’IS pour une entreprise bénéficiaire. L’écart d’impôt payé est égal à :

∆ Dotation x Taux de l’impôt : 177 x 33 1/3 % = 59.

Il s’ensuit que l’incidence des dotations aux amortissements sur le résultat net d’une entreprise bénéficiaire est égal à :

∆ Dotation x (1 – Taux impôt) : 177 (1 – 33 1/3 %) = + 118.

On vérifie cela en considérant le bénéfice net d’ABC qui, pour un choix donné du mode d’évaluation (par exemple FIFO), passe de + 682 k€ à + 800 k€, soit une augmentation de + 118 k€ lorsque l’entreprise choisit de pratiquer l’amortissement minimum.

En résumé :

- les choix comptables en matière d’évaluation de stock influencent tous les soldes intermédiaires de gestion, de la marge commerciale au résultat net ;

- les choix de politique d’amortissement n’ont aucun effet sur l’EBE, en revanche ils jouent sur les résultats d’exploitation, courant et net ;

- l’entreprise peut combiner les deux séries de décisions pour modifier son résultat net dans le sens d’une hausse ou d’une baisse. Au total, le bénéfice affiché par ABC est compris dans une fourchette [+ 582, + 800]. Quatre séries de décision sont imaginables selon que les effets des choix se cumulent à la hausse ou à la baisse du résultat, ou se compensent ;

- il est possible d’imaginer des politiques comptables complexes qui visent à la fois par exemple à accroître l’EBE et à alléger au maximum la charge d’impôt.

BENMOUSSA ABDELILAH

Bonjour,

Nous vous remercions pour vos documents et vos informations qui nous sont de grande utilité dans le traitement de notre comptabilité.

Nous vous prions de bien vouloir nous informer comment remplir les registre cotés et paraphés et nous dire qu’est ce qui est obligatoire et qu’est ce qui ne l’ai pas.

Dans l’attente, recevez Messieurs, nos meilleurs salutations et merci une autre fois pour votre collaborations.

KONATE

Merci de m’avoir éclaire beaucoup de chose.

Claire Robin

Les Soldes Intermediaires de Gestion (SIG) permettent d’identifier et d’analyser les elements ayant contribue a la formation du resultat. Ils permettent de distinguer les elements lies a la production (activite normale de l’entreprise), ceux lies a l’investissement et au financement (poids de l’endettement) et ceux qui presentent un caractere exceptionnel. Les soldes intermediaires de gestion peuvent integrer un business plan etabli dans le cadre d’une creation ou d une reprise d’activite.